はじめに

今回は税効果会計のコンセプトは、なんとか理解できたという方がより深く税効果会計になじむための記事を紹介していきます。

コンセプトがそもそも。。。という方はこちらの記事からお読みください。

今回は実務でよく出てくる税効果の調整項目を見ていきながらどう税効果会計を考えていくか学ぶ記事になります。

前回記事のキーポイントだけ振り返っておきましょう。

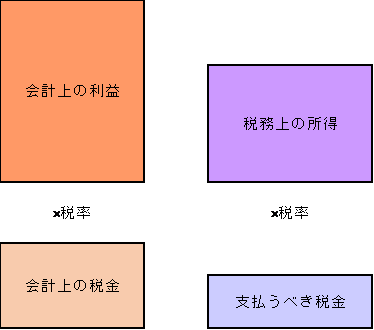

税効果会計がない場合の問題点は、会計上の利益と税務上の課税所得の目的が異なるため、会計上の利益と実際に係る法人税の関係が、税率で対応しないことでした。

税効果会計は、将来の会計上の税前利益と税金の関係をきれいにすることが目的です。

きれいというのは税前利益に実効税率を掛ければ法人税等計の金額になる関係です。

しっかりとした会計を学びたい人は”税前利益と法人税等の費用を合理的に対応させるため”という言葉で覚えましょう。(完全に試験用の用語ですが。。)

もう一つのポイントは将来の税金減額効果、または増額効果に資産性または負債性があると考え法人税等の費用を調整するということでした。資産負債法ですね。

この概念に少し不安があるようでしたら先ほどのリンク先にぜひ一度立ち戻ってみてください。

では、実践編に移りましょう。

税効果の調整項目はどんなものがあるの?

さて、税効果のプロになるためには、様々な例を一つずつ丁寧に考えていって考え方を体で覚えていくことが近道です。

ここから例をどんどん見ていきましょう。

まず、なぜ税効果が必要かという点は、はじめにのセクションで述べた通り会計上の利益と税務上の所得が違うためですね。ですので、当然調整項目は、会計上の利益と税務上の所得が違うところにあるわけですね。

この違いが非常に重要です。これを念頭に例を見てみましょう。

引当金

まず重要なのは引当金。引当金は会計上4要件なるものが存在します。

① 将来の特定の費用又は損失であること

② その費用又は損失が当期以前の事象に起因して発生するものであること

③ 発生の可能性が高いこと

④ その金額を合理的に見積ることができること

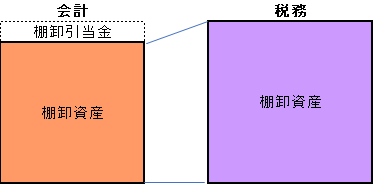

代表的なものであれば、退職給付引当金、損害賠償引当金、賞与引当金、棚卸引当金(試験等では、商品評価損、低価損、滞留引当金等の名称です。)、貸倒引当金が多いでしょうか。

これらは基本的にすべて税務では認められません。

税務の目的は、公正な課税で、不確実であったり、金額が確定しないものはできるだけ入れたくありません。

例外は、返品調整引当金及び中小企業における貸倒引当金です。

元々貸倒引当金はどの会社もが立てる引当金ということもあり、大企業でも認められていましたが、減税と共に課税ベースを広くするためでしょうか。段階的に廃止されてしまいました。

返品調整引当金は、今のところありますが、新しい収益認識基準の採用と共になくなる可能性があります。

減損損失

前回も説明しましたが、特にのれんや固定資産の減損は、企業の事業計画などの主観要素に大きな影響を受けるため税務上は費用として認められません。

子会社株式の減損等は一定の条件をもとに税務上も損金として認められます。近い将来に回復可能性がない場合です。会計上は回復可能性が不明な場合も減損しますのでここでも会計との差が生まれます。

なお実務的には回復可能性がないことは、事業計画に基づいて判断することという判例もありますので、保守的に税務上の損失にならないことが多いですね。

事業税

ちょっとトリッキーですが、実務上金額が大きくなるので紹介します。

普通法人税や住民税といった費用は法人税法上計算を簡単にするために損金に不算入とすることが前提なのですが、事業税は、支払ったときに損金になります。

会計上は発生主義で計上しますので、これも税務上の損金となるのが会計上よりも遅くなります。

さて、ここまで見て気づくことはないでしょうか。

目的を考えたら当たり前なのですが、ほとんどが会計上費用になるけれど、税務上損金にならないケースです。

税務上は、国税局が税金を取りたいので当たり前ですね。試験で書くとしたら建前を書かないといけませんので、”公正な課税を行うためにより信頼できる金額が確定したときに損金となるため”とでも言っておきましょう。

このケースでは、会計上将来費用が発生しないけれど、税務上損金となる日がやってきます。例えば賞与引当金であれば賞与を払ったときです。

ですので、すべて繰延税金資産が立ちますのね。

この時会計上の資産負債と税務上の資産負債に注目をするのが、プロの視点です。

大きく分けて2パターンありますね。

一つ目が会計上の資産が税務上の資産よりも小さい場合

この場合将来この資産が費用化された際に、会計上の費用が税務上の損金よりも大きくなりますので、将来の税金は減ることになります。

よって将来の税金減額効果を見込んで繰延税金資産を計上することになります。

その他の引当金や未払事業税のパターンはどうでしょう。

会計上の負債が税務上の負債よりも大きくなりますね。

これは差異が解消する際(負債がなくなる際)に会計上では費用にならないものが、税務上で損金になります。

結果は先ほどとおなじですね。会計上の利益>税務上の所得となりますので繰延税金資産が立ちます。

この2つのパターンは両方とも将来差異が解消される際に所得が減算されるので、将来減算一時差異と呼ばれたりします。

“一時”という言葉は将来解消するという意味で一時的だといわれるわけですね。

永久差異

”一時”差異とわざわざ呼ぶからには”一時”差異じゃないものがあるんですね。

これは永久差異と呼ばれます。

どんなものがあるかといえば、受取配当金の益金(税務上の所得)へ入らない額であったり、損金算入の限度を超える交際費・寄付金などがありますね。

これらを見分けるポイントは、

- 収益・費用の範囲が会計と税務で違うかどうか

- 会計上の資産負債と税務上の資産負債に差があるかどうか

の2点に着目しましょう。

永久差異というものは、そもそも収益・費用のタイミングを議論している費用ではなく、収益・費用の範囲が違うんだよと言っているわけですね。

最も永久差異項目はほとんどないので覚えてしまったら終わりですが。。

珍しい将来加算一時差異

さて、将来減算一時差異、永久差異の話をここまでしてきました。

将来減算一時差異があるくらいだから、将来加算一時差異も当然にあるわけですね。

前回記事でいうところの新規連結時の土地の時価評価益がそれにあたります。

でも日本の税法ではほとんど、この将来加算一時差異は発生しません。

アメリカなら会計上の減価償却に関係なく、税務上の減価償却費が計上できるので、大きな将来加算一時差異が発生したりするんですけどね。

日本は、会計上費用に落としてないと税務上も認めてあげないよっていうのがほとんどなんですね。

なので政策的なことがなければ、基本的には将来加算差異は発生しません。(連結の税効果では、発生しますが、応用論点なので次回の記事にしましょう。)

では政策的な話を一つだけ見てみましょう。

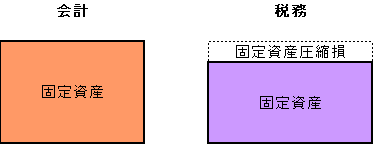

圧縮記帳です。

圧縮記帳とは、税務上投資を促進したりするために最初に固定資産の一部分を損金にしてあげて、課税を繰り延べる方法です。

補助金をもらった時などは、すぐ補助金に税金がかかってしまうと補助金を使った投資が十分にできなくなってしまうためいったん税務上は同額を固定資産の評価損として落としてしまうわけですね。

会計上は、どうでしょう。

一応直接減額も監査第一委員会報告第43号「圧縮記帳に関する監査上の取扱い」というずっと昔からある特例で認められてはいますが、基本的に補助金をもらったときにその金額を固定資産から減額してしまうと、固定資産の価値を不当に落としてしまうからおかしいと考えるんです。

補助金をもらった会社ともらってない会社で同じ設備を購入したのに、その取得価額が全然違ったら投資家にとってはミスリーディングですからね。

よって監査上は、剰余金方式という方法がとられます。

ここでは、実際の処理ではなく税効果に絞って考えましょう。

国庫補助金等のケースです。

固定資産の圧縮をした分だけ税務上の固定資産が小さくなっていますね。

この固定資産圧縮損分の費用は会計上将来減価償却として費用になります。税務上はその分の損金はすでに将来発生してしまったため翌期以降は発生しません。

よって会計上の利益と比べると将来の所得は増加してしまうため、税金を増加させてしまう効果があります。

固定資産圧縮損×税率分だけ繰延税金資産を計上することになります。

今までなんとなく、税効果控除後の金額で圧縮積立金を計上する仕訳をひたすら切ってきたからやり方はわかっているという人は多いと思います。

あくまで繰延税金負債が計上される理由は、税務上の固定資産簿価が会計上より小さくなったからなんですね。

まとめ

いかがだったでしょうか。

今回は相当多くのものを一つの記事に織り込んでしまったためパンクしている方も多いかもしれません。

税効果会計はとにかくぱっと一度に完璧にわかる人はほとんどいません。

いろいろな事例を見ながら会計上の資産負債と税務上の資産負債を考えていくことがものすごく重要になります。

今回の例くらいであれば、恐らく仕訳パターンで覚えている会計士受験生は多々おられると思いますが、この資産負債法の考えができていないと次回説明する応用論点はなかなか意味がわかりません。

しっかり今回復習して考え方を身につけましょう。

きっと実務で役に立ちますよ。

記事が気に入ってくださった方はツイッターでも情報発信をしておりますのでフォローをお願いします。

関連記事

公認会計士。毎四半期、数百社くらいの決算資料を趣味で読みながら特徴的な決算について解説しています。「〇〇最終大幅赤字」といった表面的な報道があまり好きではなく、しっかり中身を語りたい。業界別に企業を比較しながら優良企業の強みにせまります。海外業務中心なので米国企業も強め。

コメントを残す