近年東芝の不正会計や日産ゴーン氏の報酬の虚偽記載等でコーポレート・ガバナンスがしばしば新聞をにぎわすことが多くなってきました。

言葉もかっこよく、聞こえはよいのですが、

「結局何を考えればいいの?」

というところを明確に説明してくれている情報源はあまりありません。

そこで今回は、「これを読めばコーポレート・ガバナンスを一通り説明できる。」ということをゴールに記事を書いていきたいと思います。

コーポレート・ガバナンスとは企業価値向上の仕組み

東証発行の「コーポレートガバナンス・コード」によれば、コーポレートガバナンスとは

「会社が、株主をはじめ顧客・従業員・地域社会等の立場を踏まえた上で、透明・公正かつ迅速・果断な意思決定を行うための仕組み」

と定義されています。

これは少し社会的な理念を押し出しすぎた定義になりますが、企業側の立場から考えれば、

中長期的な企業価値向上のための企業の仕組み

ととらえることができるでしょう。

これでもまだふわっとしてますね。

これは、企業価値向上のためにどの企業の仕組みを構築すべきかがしっかり定まっていないからですね。

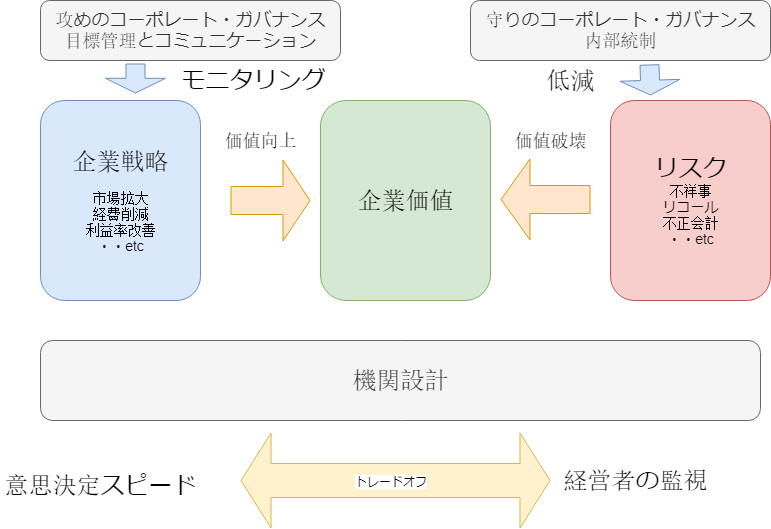

ここでは簡単化するために以下の3つを定義することがコーポレートガバナンスだと言いきります。

- 目標管理とコミュニケーション

- 内部統制

- 機関設計(企業の組織体制の設計)

すべて相互に関連しあっているので完全には切り離せないですが、この切り口で見ていけばコーポレートガバナンスがかなり簡単に見えてきます。

攻めのコーポレートガバナンスと守りのコーポレートガバナンス

先ほどのコーポレートガバナンスの3つの要素を企業価値との関連で見ていきましょう。

目標管理とコミュニケーション

コーポレートガバナンスを理解する上で重要な要素の1点目は目標管理とコミュニケーション

目標管理とコミュニケーションは、企業価値向上を目的としているガバナンスであり攻めのコーポレートガバナンスといえるでしょう。

コーポレートガバナンスが必要な企業は、通常上場企業のような大企業です。

大企業となると組織内には、様々なことなる考え方を持つ従業員がいます。

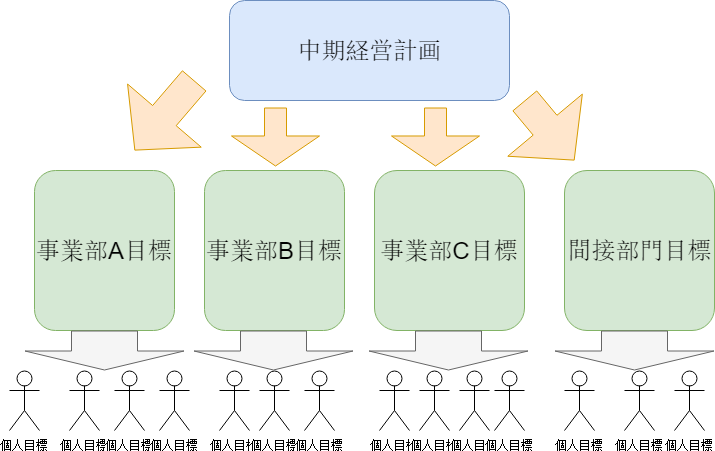

その異なる性質を持つ従業員を同じ目標に向かって頑張らせるために、明確な目標(中期戦略)を設定し、その目標どおりに企業が運営されているかを確かめる仕組みが必要です。

中期経営計画には通常

- 中期的に目指す財務数値目標(売上、利益、ROE、ROIC等の目標)

- 数値目標を達成するための戦略

- 資源配分をどのように行うか

等をできるだけモニタリング可能な数字を使って説明できることが重要です。

また、難しい意思決定に迫られたときに、判断のよりどころとなるような経営理念の設定も重要になるでしょう。

中期経営計画を立てただけでは、企業の目標は達成されません。

次にこの目標を各個人のアクションにつながるようにブレイクダウンしていかなければなりません。

階層は組織ごとに異なりますが、各階層で部門のトップが管理可能な目標でかつ、中期経営計画と整合性が取れた目標の設定の必要があります。

その意味では、ニトリの目標設定は効果的でした。

目標は、達成されたかどうかモニタリングされてこそ意味を持つものですので、

- どの数字をモニタリング対象とするか

- どの頻度でモニタリングするか

- どのような機会(会議体)で数字をモニタリングするか

を明確にする必要があります。

ニトリのような全国に店舗があるような会社では、各店舗ごとの目標を確認しやすいので管理は比較的容易なのだと思いますが、恐らく上記に上がっている売上販売効率等の情報を店舗ごとにモニタリングされているのだろうと思います。

管理部門等では数値で管理可能な目標を設定することは簡単ではありませんが、優良企業ではバランストスコアカードを利用して非財務目標の数値を設定することがあります。

※バランストスコアカード:財務の視点・顧客の視点・業務プロセスの視点・学習と成長の視点の4階層に分けて目標を設定する手法です。

通常部門目標は、月次、個人の目標は人事評価と合わせて半年に一度報告されているケースが多いでしょう。

また、四半期に一度経営者が決算説明資料で株主へ経営状況を報告することも、一つのコーポレートガバナンスと言えます。

世論からのプレッシャーにさらされることで経営者の動きが牽制されるため、より細かい開示をしている会社の方がガバナンスが強くなるといえるでしょう。

目標管理と関連してエージェンシー理論という理論がコーポレートガバナンスの重要理論としてよく紹介されますが、本筋と少し離れるため後ほど別のセクションで説明します。

内部統制

コーポレートガバナンスの構成要素の2つ目は、内部統制です。

内部統制というと何やら難しそうに聞こえてしまいますが、リスクを減らす仕組みのことです。

典型的なものとして例えばゴーン氏の報酬問題を考えてみましょう。

経営者が自分自身で報酬を決めると、自分に高すぎる報酬を払うリスクがあります。

それを防ぐために日産自動車であれば、

- 株主総会で、取締役の報酬の総額を承認

- 多額の資金流出の際の財務担当責任者の承認

- 監査役・監査等委員会メンバーによる監査

等の内部統制により高すぎる報酬を払うリスクを低減しようとします。

この内部統制は、

- リスクを評価する仕組み

- 評価したリスクを低くする活動の設定と実行

- 2が適切に実行されているかモニタリングする仕組み

が必要です。

詳しく語ればこれだけで1冊の本では収まらない内容ですが、

・伝票承認

・入力のダブルチェック

のようなミスを防ぐ仕組みと捉えるとわかりやすいかもしれません。

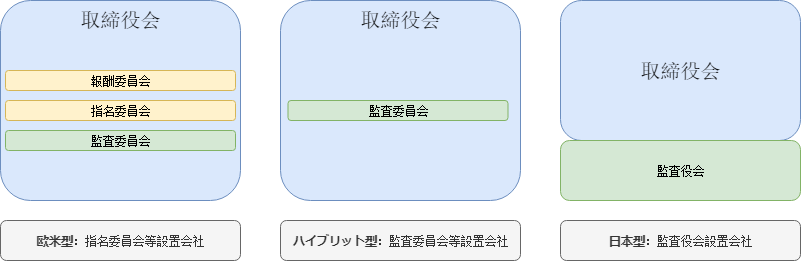

機関設計

コーポレートガバナンスの中心として語られることが多いのがこの機関設計。

一般の方になじみが一番薄い分野かと思いますが、

取締役会や監査役等のどの役割を会社に作るかを決めるのがこの機関設計です。

細かい議論を抜きにすれば現在大会社向けの機関設計は下記の図の3種類の選択の問題だと捉えることができます。

現在日本で最も多い形は一番右側の監査役会設置会社です。

監査役会設置会社

代表取締役の業務執行の適切性をモニタリングし、重要な意思決定を実施する機関である取締役会と経営者の監査を実施する機関(監査役会)を完全に分離した組織です。

監査役会は、3名以上で構成され、過半数が社外監査役である必要があります。

役割分担が明確になるメリットがある一方で、監査役に代表取締役等の解任を決定する取締役会の投票権がないことから経営者の監視能力が弱くなるというデメリットがあります。

構成員である監査役は、それぞれ取締役が不正をしている恐れがある場合取締役会を招集することができ、また、会社を代表して取締役に対し訴訟をする権利もあるため監査は十分機能するというのが日本の立場です。

ただし、実際にこれらが実行される事例は少なく、また欧米にない機関設計ですので、海外投資家から不評な機関です。

なお、資本金5億円以下かつ負債200億円以下の非大会社は、監査役会も置く必要はなく、監査役(つまり1人以上であればOK)設置会社を選べます。

指名委員会等設置会社

経営者の重要な関心ごととして地位と報酬があります。

この2つを業務を執行するCEO等自身が決められないように、執行役を除く取締役で委員会を構成するのがこの組織です。

取締役の選解任案を決定する指名委員会

取締役の報酬を決める報酬委員会

が組織されます。

経営者の監査を専門に担当する監査委員会と合わせた3委員会を持つ組織が指名委員会等設置会社と呼ばれます。

※過去には委員会等設置会社と呼ばれていましたが、後述の監査等委員会設置会社が出たことで名称が変更されています。

それぞれの委員会が、3名以上で構成され半数以上を社外取締役にする必要があります。

経営者の重要な関心ごとである地位・報酬を社外取締役が過半数を占める委員会で決定されるため一般的にガバナンスが強いと考えられています。

この強い監視を前提とされるため、社長等の執行役の決定事項が監査役会よりも広くなります。

日本ではソニーがこの形態をとっています。

各委員会の過半数が社外取締役となるため役員の数が多くなりがちで役員の確保が難しいというデメリットがあります。

また、歴史的に日本では社外取締役の活用が少なかったため、社外取締役が重要な事項を決定することに違和感を持つ人が多く敬遠される組織形態でもあります。

監査委員会等設置会社

こちらは2014年の会社法改正で認められるようになった比較的新しい機関です。

先ほどの指名委員会等設置会社のうち監査委員会のみを採用し、残りの機能は従来の監査役設置会社と同様の形態をとった組織です。

監査を担当する方が取締役であり、取締役会の構成員であるため取締役会への投票権を持っています。

そのため監査の実効性が監査役会と比較すると保たれやすいと考えられています。

現在日本でこの監査委員会等設置会社がかなり増える傾向にあります。

これは、この制度を採用すると別途監査役の設置が不要となるため役員を少なくできるというメリットがあるためです。

また、海外投資家への説明が容易になるというメリットもあります。

現在最も選びやすい組織体制といえます。

機関の選択方法

機関は基本的にどれが良いというものではなく、企業の特性に合わせて選ぶことになります。

小さい会社は、基本的にガバナンスよりも成長性が重視されるため監査役設置会社が好まれるでしょうし、

日本国内しか株主がいない会社は、監査役会設置会社の方が文化になじむこともあるでしょう。

一方でグローバルな会社では、海外投資家に受け入れられやすいガバナンス構造が必要なため指名委員会等設置会社が好ましいでしょう。

ちなみにゴーン氏の不正が見つかった日産は、不正を受けガバナンスを強化するため監査役会設置会社から指名委員会等設置会社に移行しました。

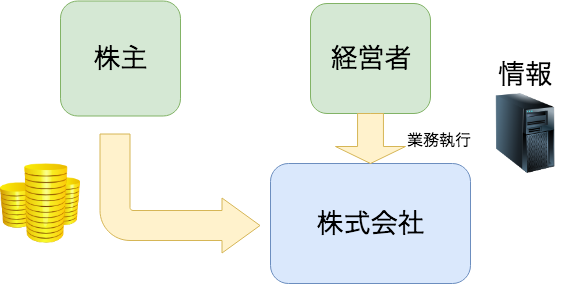

エージェンシー理論

コーポレートガバナンスを語る上で必ず出てくるのがエージェンシー理論です。

カタカナ用語で難しく聞こえますが、実際にはシンプルな概念です。

株式会社は、元々株主という資金提供者兼企業の所有者が経営のプロである経営者に経営業務を委託しているという構造を持っています。

本来的には、経営を委託された経営者は株主の価値を最大化するために行動しなくてはなりませんが、しばしば業務を執行する経営者のみが知る情報が多いため経営者が自分の利益を優先してしまうことがあります。

例をいくつか見てみましょう。

経営者と株式会社との取引

例えば、経営者が自分が保有している土地を株式会社の事業上必要なため株式会社へ売却するという意思決定をすることがあります。

当然売却したお金は、経営者に入るわけですから、経営者は売却価格を高くするインセンティブが働きます。

もし、何も規制がなければ経営者が隠れて自分が得をするような取引をいっぱい株式会社とすることで株式会社の企業価値を損ねるかもしれません。

短期の利益対長期の利益

一般的な株主は長期的にリターンが最大になるような経営をしてほしいと願っています。

一方で経営者は、報酬の一部が当期の利益に連動する報酬体系となっている場合、将来の成長に必要な投資や研究開発費を先延ばしにして自分の報酬を大きくするインセンティブが働きます。

株主は、特に規制がなければ企業が研究開発を先延ばしにした等の事実はわかりません。

このように、経営者だけが情報を知っていることで株主の利益を損なうことがあるという問題をエージェンシー問題といい、

それを解決するための理論をエージェンシー理論と言います。

エージェンシー理論の基本は情報開示と株式報酬

細かい話を抜きにして乱暴にいえば、エージェンシー問題を解決するための基本は、情報開示と経営者報酬の設計にあります。

元々エージェンシー問題の根本には、経営者の方が株主より多くの情報を持っているというところから発生しています。

そこで情報開示をしてあげれば良いというのはとてもシンプルな解決策です。

現実世界では、上場会社は財務諸表を公開しなければならないというのも一つのエージェンシー理論の結果といえます。

経営者が、必要な研究開発費と投資を削減した場合に投資家は、ある程度財務諸表から推察することができます。

また、経営者と株式会社との取引は、関連当事者取引という項目で取引内容を開示しなくてはなりません。

このような情報開示を法制度化することで経営者が株主を欺きにくくする仕組みが現在はできています。

経営者の報酬設計もエージェンシー理論を語る上で非常に重要です。

そもそもこのエージェンシー問題が発生するのは、経営者の方が多くの情報を持っていることに加えて、経営者が儲けたいと思うところに原因があります。

それでは、株主が儲かる時に経営者も儲かるように報酬を決めてあげれば良いことになります。

従来は、一定の価格で株式を買うことのできる権利であるストックオプションを経営者に付与することで、経営者が株価を上げるように努力させる手法が流行っていました。

近年特に流行っているのが、経営者が譲渡することを制限した、譲渡制限付き株式(Restricted Stock RS)です。導入会社が既に600社程度に上ると言われています。

実際に株式を持つわけですから、経営者も投資家と同じ立場に立つことで株主の利益に資する行動が期待できます。

これらの施作だけで完璧にエージェンシー問題を解決できるわけではないですが、ない場合に比べると大幅にリスクが削減できます。

終わりに

いかがだったでしょうか。

今回は、コーポレートガバナンスについて駆け足でお話ししました。

コーポレート・ガバナンスというとこれまで見てきた通り、経営戦略、予算策定、会社法制度、内部統制等様々な分野の知識が必要な学際的な概念です。

今後さらに深く各分野について記事を増やしていこうと思います。

より深く学ばれたい方は、以下の書籍をおススメさせていただきます。

また、記事が気に入ってくださった方はツイッターでも情報発信をしていますのでぜひフォローよろしくお願いします。

公認会計士。毎四半期、数百社くらいの決算資料を趣味で読みながら特徴的な決算について解説しています。「〇〇最終大幅赤字」といった表面的な報道があまり好きではなく、しっかり中身を語りたい。業界別に企業を比較しながら優良企業の強みにせまります。海外業務中心なので米国企業も強め。

コメントを残す