はじめに

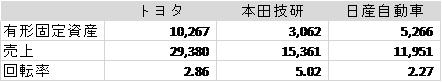

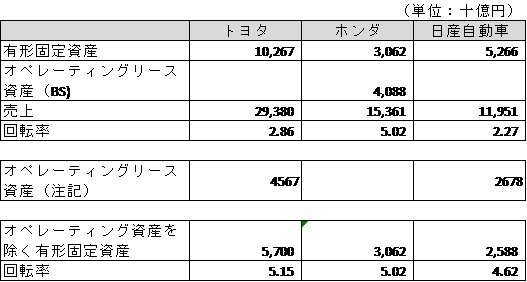

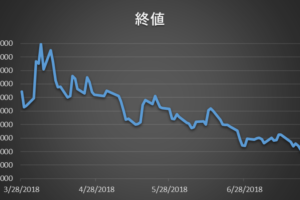

突然ですが、自動車業界の固定資産回転率を計算してみました。

これ、皆さんの予想と全然違いませんか?

ホンダってこんなに生産性がいいのか、、、と思われるかもしれません。

実はホンダは、かなり機械等をリース(賃貸)していて、オペレーティングリース資産4,088(十億)円あります。

一方でトヨタと日産自動車は実はリースを使っているのですが、バランスシートにリース資産が出てきません。

同じ自動車業界なのに正確な比較をすることが難しい。

今回は、正しく製造業の財務諸表を読むためにリース会計を説明していきましょう。

そもそもリースってなに?

さて、先ほどリースとは賃貸契約のことだといいましたが、念のためより正確な説明をしておきましょう。

リースは、ある資産を使う権利を一定期間借りてに移す契約です。

よく一般的な会社であるのはコピー機。

あれは多くの場合会社が買っているのではなくて、月額の使用料を払って使っているんですね。

リースのメリットってなに?

リース会計のメリットは主に2つあります。

- 現金の支払いを遅らせられる。

- 資産の管理サービスを受けることができる。

リースのファイナンス効果

現金の支払いが遅らせられるという点は、皆さんが住宅の賃貸契約をすることを想像することを考えてみればわかりやすいでしょう。

家を買うのは、最初にかなり多くのお金を払わないといけませんが賃貸をすれば、毎月賃貸料を払うだけですみます。

このように最初に多額の支払いをせずに、ある資産を使うことができるということがリースのメリットなんですね。

資産管理サービス

コピー機の例で考えましょう。コピー機を使うにはトナーも買わないといけないし、壊れたときに修理もしないといけなくて大変ですよね。

これがリース会社を通していれば、トナーもリース会社に言えば手配してもらえるし、メンテナンスもしてもらえる。

資産の所有権はコピー機を貸した会社が持っているのである程度サービスを提供してもらえることが期待できるんですね。

リースの会計処理(借手側)

「ただ、資産を借りてるだけだから賃貸料を支払ったときに費用処理すればいいでしょ?」というのが一般的な感覚ですよね。

事実昔はすべてのリース取引が賃貸料が発生したときに費用処理をするだけという処理が一般的でした。

これでは都合の悪いことが出てきたから変わってしまったんです。

製造業がみんなリースを使い始めて、固定資産が全くない会社が増えてきてしまいました。

リースを使っている会社と使っていない会社で全然比較できなくなっていったんですね。

実質購入?ファイナンスリース

リースの中でも特に問題となったのが、以下のいずれかを満たすようなリースです。

- リース料総額がリース対象資産の購入額とほとんど変わらない

- その資産の使える期間(耐用年数)のほとんどの期間がリース期間になっている。

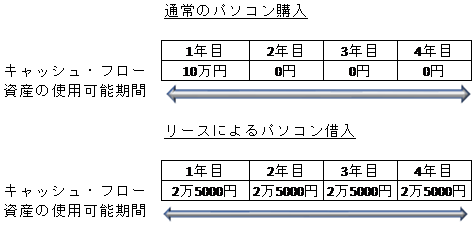

たとえば、パソコンとかですと技術革新が速いので4年程度で使い物にならなくなります。

このパソコンを4年間ずっとリースで借り入れるケースです。

このような場合は所有権は移っていないけれど、実質分割払いでパソコンを買ったようなものだよね、、と考えられるようになりました。

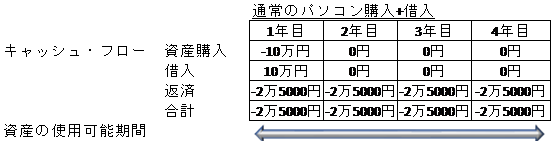

よくよく考えてみるとこのリースによるキャッシュフローは、お金を借り入れてパソコンを買った場合と同じなんですよね。(簡略化のため金利は無視していますが、リースによる支払も本来は金利分だけ支払額が多くなります。)

よって、このような実質資産を買うのと変わらないリースは、契約時に、固定資産であるリース資産と実質的に借入であるリース負債を上げることになりました。

このパソコンの取引であれば契約時にリース資産とリース負債が10万円ずつ増えます。

このようなリース取引を会計用語では、ファイナンスリースと呼んでいます。

オペレーティングリース

上記のファイナンス・リース以外のリースはオペレーティングリースと呼ばれています。

先ほどのパソコンの例を引き継ぐのであれば、2年間だけ借りるようなリースです。

オペレーティングリースは、資産を購入するよりも明らかに安い価格しか払いませんので、実質購入とはとらえられません。

所有権もないことだし、資産計上をしないというのが日本の会計基準のとらえ方です。

IFRS、米国基準も現行では、オペレーティングリースは資産計上されないことになっていますが、2019年度より基準の変更が予定されています。

変更後は資産の所有権は獲得していないけれど、使用権を得たということで、使用権の取得とそれに伴う借入金の計上という取り扱いに代わる予定です。

リースの借手側で影響を受ける業界は?

多くの会社でリースを使用しているのはコピー機などの事務用品。これは金額的重要性がないため無視できます。

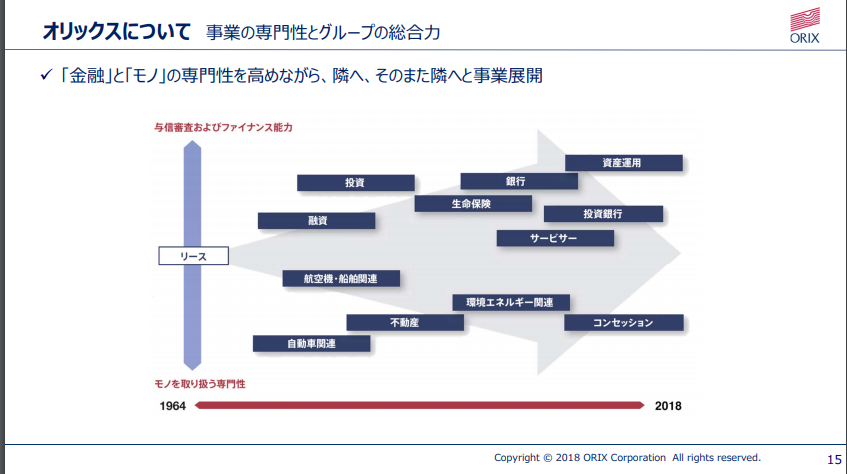

リース大手の会社オリックスの決算資料から影響が大きい業界を調べておきましょう。

航空機・船舶、不動産、環境エネルギー等の業界では注意が必要ですね。

JALやANAであれば、機体を一部借りているんですね。

リースがある会社の財務分析

さて、オペレーティングリースの取引については、資産は使うけれどもBSには計上されないことがここまででわかりました。

これって少し不便ですよね? オペレーティングリースが多い会社は固定資産回転率が良くなってしまいますし、それに伴って相手科目の負債も少なくなってしまうんです。

これを克服するための方法を今回は紹介しましょう。

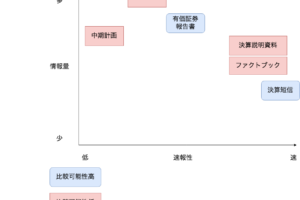

「有価証券報告書」を今回は使います。

有報には、注記と呼ばれる財務諸表に対する説明がついています。

そのオペレーティングリースの注記を見ると未経過リース料という項目があります。

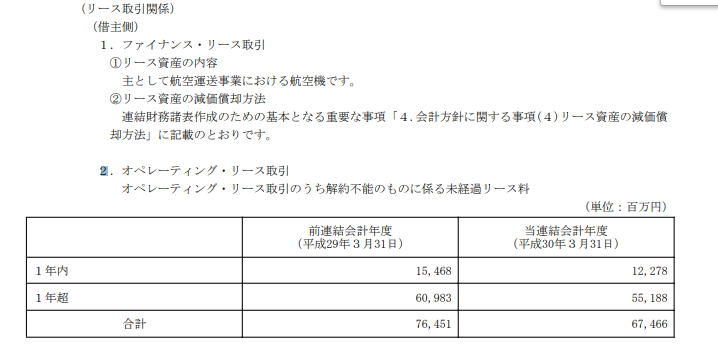

JALの有報から抜粋しましょう。

これはオペレーティングリースですでに契約して今後払わないといけないことが決まっているリース料のことです。

これを簡便的にリース資産・リース負債ととらえれば企業間比較が可能となります。

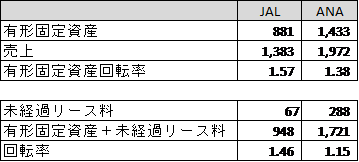

JALとANAを比較してみましょう。

今回のケースではそれほど、傾向に差が出ませんでしたが、ANAのほうが積極的にオペレーティングリースを使っているのがわかりますね。

自動車業界のリース資産

さて、最初に出たホンダの例ですが、実はホンダのリース資産は、機械を借りていたものではありませんでした。

これは車両を貸している取引なんですね。

車両を貸している取引であれば、固定資産の生産性には関係ないとも言えますね。

では、なぜトヨタ・日産は、オペレーティングリースがバランスシートに現れなかったのでしょうか。

これは実はリースに係る資産は、ほかの資産と同じ名称(今回であれば車両運搬具)で表示することができるからなんです。

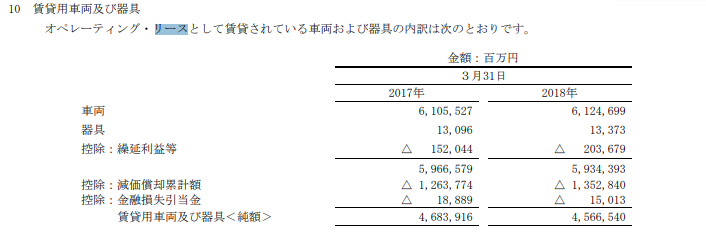

貸手側の会計処理についても有報の注記を見ればなんとなくわかってきます。

トヨタのものを抜粋しましょう。

実はトヨタも4,567(十億円)のオペレーティングリース資産があり、これが車両や器具として計上されていることがわかりますね。

これを修正して固定資産回転率を計算すること以下のようになります。

やはりトヨタが生産性は高いという結論になりますね。

終わりに

いかがだったでしょうか。

今回は、会計の中でも特にややこしいリース会計をお話しさせていただきました。

実はリース会計は実務者の立場からするとこれ以上に多くの論点があるのですが、利用者側からすると今回上げさせていただいたトピックが理解できていれば十分かと思います。

ご不明な点がございましたらぜひツイッターまでご連絡ください。

(随時わかりにくいところは改善していきますので、質問等頂けますとすごく助かります。)

公認会計士。毎四半期、数百社くらいの決算資料を趣味で読みながら特徴的な決算について解説しています。「〇〇最終大幅赤字」といった表面的な報道があまり好きではなく、しっかり中身を語りたい。業界別に企業を比較しながら優良企業の強みにせまります。海外業務中心なので米国企業も強め。

コメントを残す