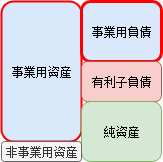

事業用資産、非事業用資産、、

同じ貸借対照表について話しているはずが、ファイナンスの世界で出てくる貸借対照表項目は違う用語が使われています。

この用語がわからないことで「ファイナンスの理屈がわからない。」ということが多くの方で起きているのではないかと思い、この記事を書きました。

ファイナンスのいろいろな理論と会計のつながりが見えてくると思いますのでぜひご一読ください。

ファイナンスと会計の貸借対照表を比較しよう

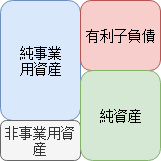

以下は私が良く使用している会計とファイナンスの貸借対照表です。

純資産以外全然違いますね。

なぜこのような違いが出るのかそれぞれの目的から考えてみましょう。

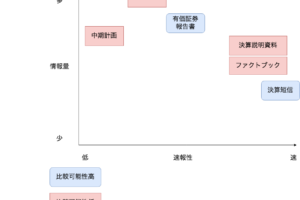

ファイナンスは意思決定の学問だが、会計は出資者からみた正確な企業実態の把握の学問

ファイナンスは、意思決定の学問なんです。

「どこにいくら投資すべきですか?」

「資金調達を追加でしますか?」

「調達は、株式で行いますか?借入・社債で行いますか?」

こんな質問に答えたいというニーズで作られているのですね。

ですので意思決定単位である

- 事業に関連する資産・負債

- 事業に関係のない非事業用資産

- 有利子負債(債権者からの調達)

- 純資産(株主からの調達)

に分けて考えたいわけです。

一方で会計は、資金提供者(株主や債権者)から見て企業の実態を把握することが目的です。

そうなると、たとえば企業が潰れる心配がないかを確認するために、

1年内に支払い義務がある負債(流動負債)はいくらになるか?

1年間に使える資産(流動資産)は、支払い義務に対して十分か。

などといった流動性に着目したいということになります。

ファイナンスの貸借対照表を深堀

さて、ここからさらにファイナンスの貸借対照表を深掘りしてみましょう。

事業用の資産・負債をなぜ一体と考えるのか

まず、事業用資産・負債について。

なぜこの区分で考えるかというとファイナンスの重要トピックである企業価値評価を考えればわかります。

通常事業から生まれるキャッシュフローを割り引きて事業価値を求めるエンタープライズDCF法と呼ばれる企業価値法が採用されます。

この際には、売掛金から回収される現金も将来キャッシュフローには含まれますし、買掛金を払うことによるキャッシュフローも将来のキャッシュフローに含められます。

事業用の資産・負債は、すべてひとまとめにして将来キャッシュフローに入れられ全体でバリュエーションされるので一体で考えないといけないわけですね。

主な事業用資産・負債の会計上での勘定科目を確認しておきましょう。

事業用資産:現預金(事業を続ける上で必要最小限と見込まれるものに限る)、売掛金、在庫、未収収益等、有形固定資産、無形固定資産、のれん等

事業用負債:買掛金、未払費用、未払金、未払法人税等、賞与引当金、資産除去債務

事業用資産・負債は、運転資本と固定資産に分かれる。

事業用資産・負債は、営業活動に投下された資本である運転資本と固定資産に分かれます。

営業活動とは、すなわち材料の仕入れ、製造、販売、代金回収というサイクルのことです。

よって運転資本はこのサイクルに関連する売掛金、在庫、買掛金等の項目から計算されます。

運転資本にいくらお金を投下したかということを考えると負債部分はお金の支払いを猶予されているので、

運転資本=(売上債権+棚卸資産+その他流動資産)-(仕入債務+その他流動負債)

となります。

英語でNet Working Capitalと呼ばれるのでNWCと略されることもあります。

固定資産は、製品を製造するために使用される設備や特許権等の無形資産、のれんが含まれます。

なぜこれらを運転資本と分けて考えるかというと、これも目的に戻って考えると意思決定単位が異なるためです。

運転資本は、通常1年以内に決済される資産・負債で構成されますが、固定資産は、キャッシュフローの回収が長期にわたりますので投資意思決定には、企業価値の評価同様、将来のキャッシュフローを予測する等しないと投資意思決定ができません。

よって区別して管理したいわけですね。

非事業用資産

非事業用資産の理解が追い付いていない方は結構多いので具体例から考えましょう。

ゴルフ会員権、投資有価証券、非事業用の不動産等が当たります。

これらは、事業から得られるキャッシュフローに比べると収益性が悪いことが多く、別個で考えた方が正確な評価が行えるため事業用資産と区別します。

※理論上は、将来のキャッシュフローにこれらの資産から生まれるキャッシュフローを入れて評価することも可能ですが、性質が違いしばしば処分対象として意思決定がなされることが多いため区別して評価する方が正確になります。

企業価値の算出は、DCF法による事業価値+非事業資産の価値

非事業用資産を区別して考えたため企業全体の価値を考えようとすると事業から得られるキャッシュフローを割り引いて計算された事業価値に、市場の参考価格等を参考に算出された非事業用価値を加えたものが企業価値になります。

図から明らかですが、企業価値は、有利子負債+純資産(時価)ととらえることもできますね。

有利子負債

有利子負債は、資金を負債として調達したものです。

名前から明らかですが、調達のためには利息が発生しまいますので、利息が発生する負債だと考えることもできます。

典型例で覚えてしまうのが早いでしょう。

銀行等からの借入、自社が発行した社債、リース負債等があたります。

変動金利の場合には、しばしば有利子負債簿価=時価になることが多いですが、固定金利の場合は、将来の負債契約からのキャッシュフローを最新の割引率を用いて割引計算をすることで時価を求めます。

純資産

これは会計と同じ概念です。

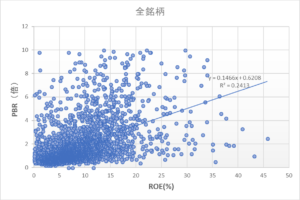

基本的には、株主に帰属する価値ですので、時価は、株式市場の時価総額になります。

※新株予約権や非支配持分等株主に帰属しない部分も厳密にはありますが、重要性が低いことが多いです。

終わりに

いかがだったでしょうか。

今回は、ファイナンスにおける貸借対照表を解説してみました。

ファイナンスは、同じことをいろんな角度から見ることも多い学問です。

どのように財務諸表をとらえるのかを学んでおくと混乱が避けられて便利です。

記事が気に入ってくださった方はツイッターでも情報発信を行っていますのでぜひフォローをお願いします。

公認会計士。毎四半期、数百社くらいの決算資料を趣味で読みながら特徴的な決算について解説しています。「〇〇最終大幅赤字」といった表面的な報道があまり好きではなく、しっかり中身を語りたい。業界別に企業を比較しながら優良企業の強みにせまります。海外業務中心なので米国企業も強め。

コメントを残す