今回は、日経新聞にもよくあがるのれんの会計処理を日本基準・IFRS・USGAAPで比較しながら説明してみようという記事です。

のれんとは?

のれんとはなんでしょうか。

ラーメン屋の店の前にある暖簾からきた言葉ですが、

識別可能な資産ではない超過収益力のことを指します。

はい、よくわかりません。

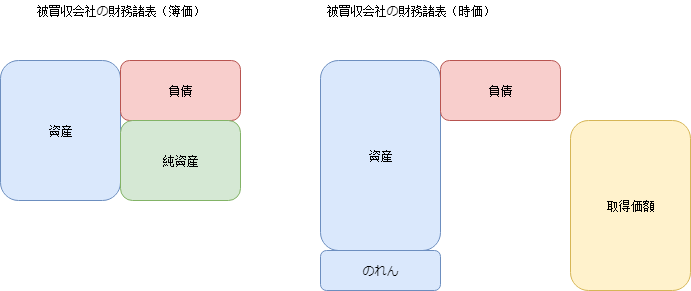

ある企業を買うと、基本的にすべての資産・負債を時価評価します。

たとえば典型的なのは特許等の技術や顧客関係等の無形資産が買収を機に時価評価されます。

※これらの無形資産はのれんと異なって個別に売買可能といったような識別できるものを指します。

このほか建物や在庫等も時価評価していきます。

こうして個別の資産を時価評価をした結果と取得対価を比較しますが、通常取得価額のほうが大きくなります。

これは例えば、

- 従業員のスキルのようなバランスシートに乗らない価値があること

- 取得対価には買収会社とのシナジーも考えた価格を提示する可能性があること

- 小規模会社の技術等は売上実績が少ないためどうしても過小評価されること

などの理由から発生します。

この取得価額と各資産負債を時価評価した結果の差額をのれんとして認識します。

RIZAPで話題となった負ののれん

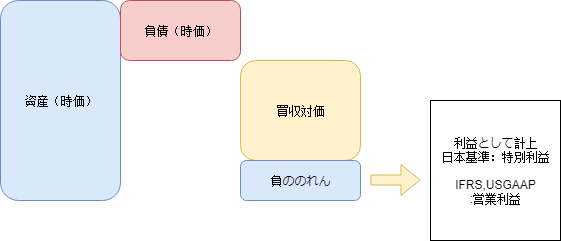

一方で、少数ではありますが、払ったお金よりも得た資産の価値のほうが大きいケースがあります。

資産を時価よりも安く買える状態なのでめったに発生しないのですが、PBRが1倍を大きく下回るような会社を買う際に発生することがあります。

これが発生する要因は資産・負債のバリュエーションと事業のバリュエーションの方法の違いによります。

買収対価の決定の際には、将来のキャッシュフローを見積もって割り引いた金額をベースに決定されます。

これには、

- リストラできない人への賃金

- 顧客との関係により契約では決まっていないけれども供給が必要な赤字製品

などのキャッシュフローが含まれます。

一方で資産・負債の時価評価の際には、構造改革が決定してリストラが確定しているようなケースを除いては、将来の人件費を負債にすることはできませんし、まだ契約もされていないような顧客との取引が計上されることもありません。

このような場合買収対価は低くなっても、貸借対照表で受け入れる純資産時価(資産時価ー負債時価)は小さくなりませんので、負ののれんが発生します。

将来損失が出ることを見込んでいるわけですから、まったく割安で買えたわけではないのですが、会計上は資産を安く買えたと考えます。

よって買収時点で利益に計上されてしまいます。

日本基準では、よっぽどのことがない限り資産が時価よりも安く買えることなんてないでしょうということで特別利益になります。

一方でIFRSやUSGAAPは、そもそも特別利益という概念がほぼないので営業利益の中に入っています。

これを巧みに利用して成長を見せたのがRIZAPでした。

前期は営業利益136億のうち実に74億円が負ののれんから生まれました。(割安購入益という科目で表示)

新聞でのれんが取り上げられる2つの理由

1.企業が高額なM&Aをした際に高すぎることを示すために利用される。

先ほど説明しましたようにのれんは各資産の時価評価を上回って企業が払った対価になります。

よって資産的な裏付けが全くありませんし、売却もできません。

多額ののれんの計上は企業を買った会社の失敗じゃないのか?と不安をあおる記事につながります。

通常であれば企業は、さすがに買収ともなると専門家を雇ってDCF法に基づいたバリュエーションをしていますので、一般的で説明できないほどの買収というのはあまり起きません。

それでも、新聞が買収をセンセーショナルに見せるために使われます。

資産的な裏付けがないという部分は事実ですので、貸借対照表の分析では私はのれんは除いて考えたほうが良いと思います。

2.償却の基準差で損益計算書に大きなインパクトが出る

新聞を読んでいる人であればここまでは、知っておられる方も多いかもしれません。

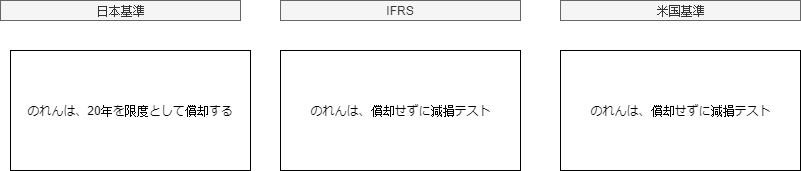

日本基準では、のれんを償却するのに対してIFRS・米国基準ではのれんを償却しません。

この話をするとどうしても思い出してしまうのがソフトバンクがARMを買収したときのことです。

3.3兆円もの買収額でのれんは2.9兆円になりました。

2.9兆円もあると10年償却前提で1年で2900億円のインパクト。

とても無視できません。

一応簡単にこれらの基準の背景にある理論を書いておきましょう。

IFRS、米国基準:企業のれんは、安定的に消耗するような性質のものではなく、減価償却がなじまない。

日本基準:企業ののれんは、買収後、買収会社の努力によって価値が保たれているのであって買収時点ののれんは徐々に価値を失っているはずである。

ぶっちゃけ投資する立場からみればそんなことはどうでもいいですし、のれんの償却は全くキャッシュフローに影響を及ぼさないのでEBITDAを使うか、純利益+のれんの償却額でPERを使うのでOKかなと思います。

なお現在IFRSの基準を検討している機関がのれんの償却の再導入について検討をしています。これはのれんの減損テストが企業が買収前から持っている事業と一部合算して評価され減損の認識が遅れているケースがあるためのようです。

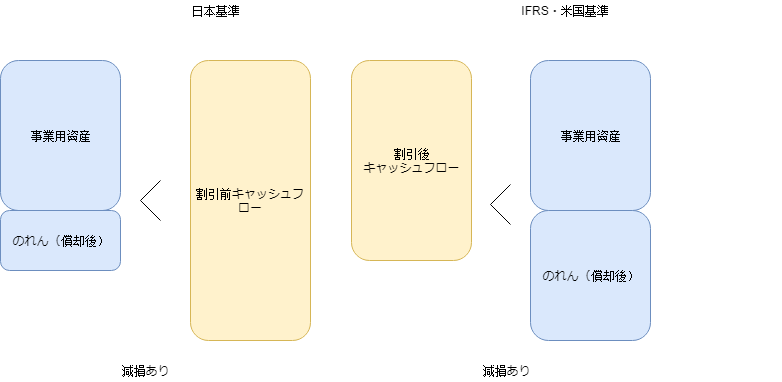

意外に大きい減損テストの基準差

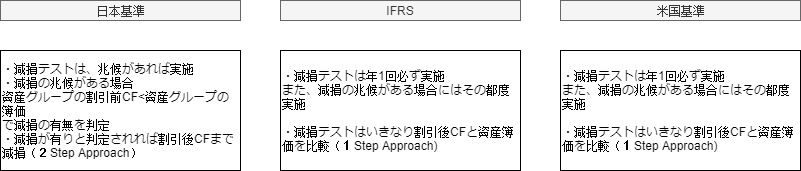

さて、これまた大きく言えば日本基準だけずれています。

IFRS・米国基準は、償却をしないことから年に1度減損テストが必須です。

減損テストはざっくりいえば、将来得られるであるキャッシュフローと事業資産の簿価を比較してキャッシュフローのほうが少なければ資産の評価を下げ、損失計上をするという会計処理です。

日本基準は仮に兆候がある場合でも割引前キャッシュフローと簿価を比較して、割引前キャッシュフローのほうが大きければ減損不要です。

一方で、IFRS・米国基準は、いきなり割引後CFで減損判定をやらないといけない。

これの何がめんどうかというと、資本コストの算定をしなければなりません。

専門家を雇う場合、コストがざっと1減損単位あたり100万くらいかかってしまいます。

また、事業計画は会社の恣意性が大きいので監査人がかなりうるさく見ます。

そうすると事業部へのヒアリング、根拠のないものに説明を求められる等割とめんどくさいです。

監査人側も専門家を使うので監査報酬も上がってしまいます。

日本基準であれば償却されてるからのれんの減損判定まではいいか、、、と許されている場合もかなりあります。(償却されると簿価が小さくなるので重要性も低くなりやすい。)

減損を公表するとなると、対象部門の従業員のモチベーション低下や業績説明の際の説明責任の増加等よくないことも多いので、IFRS,USGAAPのほうが高いバリュエーションで買う際はかなり面倒なことになります。

投資家目線でいうと、キャッシュフローの状況は大きく変わらないにもかかわらず

- 一時に多額の損失が計上される

- 日本基準では出てこなかったはずの将来への悲観的なメッセージが発信される

という点を考慮しなければなりません。

セグメント情報でのれんが多額にある事業をモニタリングして大きな減損のリスクがないかは確認しておきましょう。

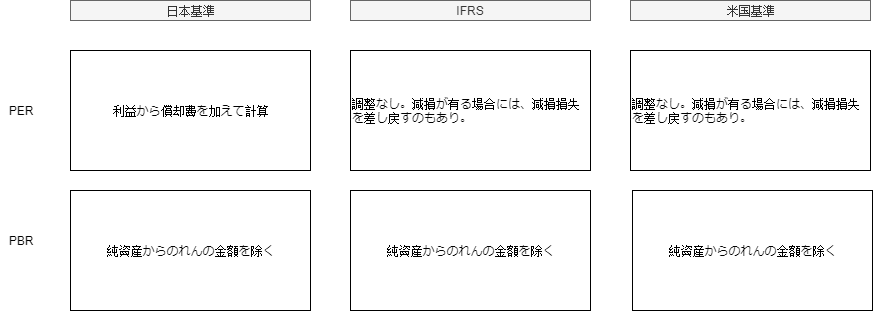

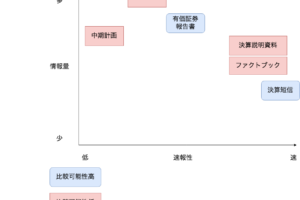

投資家が調整すべき指標項目

ここからは完全に個人的な意見ですが、のれんが大きい場合は同業他社と比較する際にかなり邪魔になります。

基本的にのれんは、自分で一から事業を作った場合は発生しませんし、将来のキャッシュフローに影響を与えないので以下のような調整をするのがいいと思います。

や、いちいち計算するのめんどくさいわ!

と思われた方は素直にEV/EBITDA倍率を使えば問題ないです。

下記記事でも書きましたが、今の時代PERは基準差の影響で使いづらいんですよね。

公認会計士のための細かいGAAP差のヒント

完全におまけですが、ざっと項目だけGAAP差として検討すべきものを列挙します。

- 非支配持分の評価(日本基準:簿価 米国基準:公正価値 IFRS:選択適用)

- 条件付き対価(日本基準:引き渡しが確実になった時点で時価評価、IFRS・米国基準:公正価値)

- 減損単位(米国がセグメント又はその一つ下の単位であるレポーティングユニットを取るのに対し、IFRSはCGU、日本基準は、事業に関連する複数の資産グループ)

おわりに

いかがだったでしょうか。

今回はのれんの会計処理について記載してみました。

のれんは、あらゆるトピックの中でも最も会計基準間での差が大きいところですのでしっかりと把握したうえで投資に臨みたいところですね。

記事が気に入ってくださった方はツイッターでも情報発信をしておりますのでフォローをよろしくお願いします。

公認会計士。毎四半期、数百社くらいの決算資料を趣味で読みながら特徴的な決算について解説しています。「〇〇最終大幅赤字」といった表面的な報道があまり好きではなく、しっかり中身を語りたい。業界別に企業を比較しながら優良企業の強みにせまります。海外業務中心なので米国企業も強め。

コメントを残す