はじめに

第1回講義では、会計を学ぶためには、

- 科目の分類(収益・費用・資産・負債・純資産のどれか)

- 認識のタイミング(いつ取引を上記5科目として記録すべきか)

- 記録する金額(いくらで記録すべきか)

の3つを学ぶことが重要であることを学びました。

また、第2回講義では、

- 取引には二面性がある。

- 仕訳は、左右に分かれ左が借方、右が貸方

- 仕訳の中で貸借対照表と同じ側(左か右か)にあるときはその項目を増加させる取引、違う側にあるときはその項目を減少させる取引

ということを学びました。

次回から個別科目ごとの論点に移りますので、今回はその橋渡しをするために簡単な製造業(家具屋)の1年間の仕訳を振り返りながら財務諸表を作成しています。仕訳を簡単にするため月次決算・四半期決算は省略します。

今回の記事の目的は、

- 勘定科目や仕訳になれること

- 仕訳からどのように財務諸表が動くか関連を理解すること

です。

この時以下の5項目の定義に合わせながら科目を考えていきましょう。かっこ内は図の中の色になります。

- 資産:将来現金に変換できる又は現金を生むもの(青)

- 負債:将来現金を払わなければいけない義務(赤)

- 純資産:差額(緑)

- 収益:企業活動の成果として資産が増加、または負債が減少した金額(青)

- 費用:企業活動の成果を得るために、企業が手放した資産又は引きうけた負債の金額(赤)

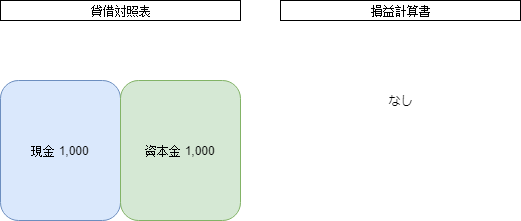

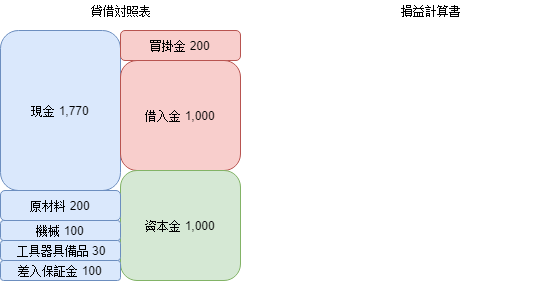

4月:会社設立

会社設立時には、株主が主に現金を出資します。

会社の設立自体は、企業活動の成果と関連はなく、また将来現金を払う負債にもならないため純資産が増加します。

この時純資産の中の科目で何を使おうかという論点になりますが、これは会社法の規定に従います。

基本的には株主が出資した金額は資本金として計上されますが、出資額の半分を上限として資本準備金として計上することができます。

この区分自体面倒なだけだなと思うのですが、資本金の金額を前提に税法上の取り扱いが変わることがあります。

一般に資本が小さい会社のほうが税務上優遇されるため資本準備金を計上して資本金を小さくする会社が多いでしょう。

今回は、煩雑さを避けるため全額資本金に計上します。出資金は1,000万としましょう。 仕訳は、

(借方)現金 1,000 / (貸方)資本金 1,000

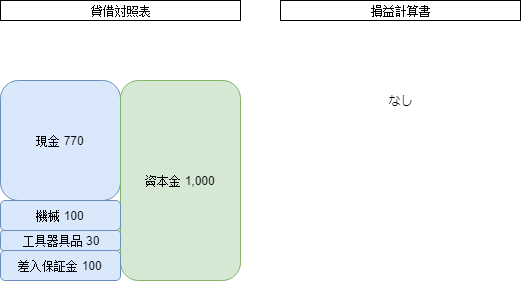

4月:製造準備(固定資産取得等)

さて、事業を行うためにまず固定資産を取得しましょう。

建物を購入するのは、高くつくため1年間更新の賃貸をします。

この際差入保証金を100万円支払いました。

差入保証金は、将来賃貸が終わった際に現金として返ってくるものですので、資産の定義を満たします。

また、支払いにより現金が減りますので仕訳は、

(借方)差入保証金 100 / (貸方)現金 100

また、家具の製造に使う加工機械を100万円、工具器具備品を30万円で購入します。

これらの設備は、将来製品の製造を通じて現金を生むものであることから資産に当たります。

よって仕訳は、資産である機械、工具器具備品の増加、現金の支払いによる減少が計上されます。

(借方)機械 100 / (貸方)現金 130

(借方)工具器具備品 30

財務諸表を見てみましょう。

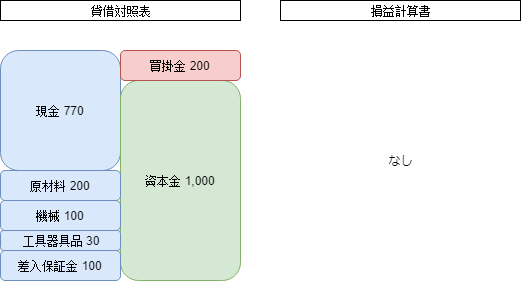

5月:原材料の購入

さて、実際に製造を開始するために原材料である木材と金属を購入します。

仕入先を選定し、交渉の結果取引条件は、月末締翌々月末払いとなりました。

早速木材、金属をそれぞれ100万ずつ購入します。

木材・金属は将来製品に代わって、販売されることで現金に代わるものですので、資産に該当します。

一般に在庫は表示科目として、

原材料:加工される予定だが、加工前の在庫

仕掛品:加工中の在庫

半製品:最終製品ではないが、販売も可能な在庫

製品 :完成した在庫

商品 :転売を目的として購入した在庫

の5つに区分されます。

今回は家具を作る目的で買う材料ですので、原材料の分類されます。仕訳は、

(借方)原材料 200 / (貸方)買掛金 200

原材料を受け取って検収した時点で、企業は仕入先にお金を支払う義務を負います。

この支払義務のうち在庫等の将来販売される製品になるものの購入に係る義務を買掛金と呼びます。

逆に電力料金や固定資産の取得等直接企業が販売するものに関連しないものの購入に伴なう支払い義務は未払金と呼ばれます。

米国基準やIFRSではこのような細かい区分はあまり使われないので重要性はないのですが、日本基準はこの区分にうるさいので念のため覚えましょう。

さて、感覚的にお分かりだと思いますが、将来お金を払う義務ですので買掛金は負債に該当します。

6月:資金調達

さて、事業計画を詳細に立てて見ると将来原料の購入等で現金が不足するかもしれないことがわかりました。

そこで銀行に行って借入を行います。企業としての信用がないため利率は7%と高めながら3年間1000万を借りることができました。

借入は、将来返済する義務が当然ありますので、負債に該当します。負債は、貸借対照表で右側でしたので、増加の仕訳は右(貸方に記載します)

また、現金という資産が増加しますので左側は現金です。

(借方)現金 1,000 /(貸方)借入金 1,000

さて、段々まともなBSになってきました。

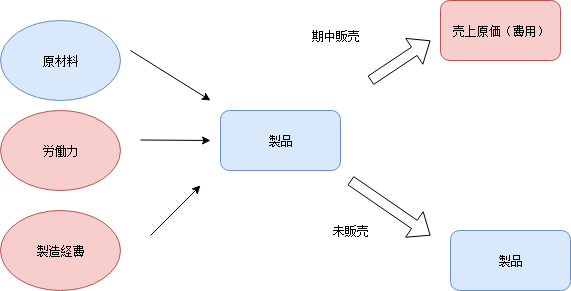

7月 製造開始

原材料が100ほど製造に投入されました。

投入後も資産のままですが、科目だけ変わります。

(借方)仕掛品 100 / (貸方)原材料

7月 買掛金支払

さて、5月に購入した原材料に係る債務の支払い期限が来ました。

買掛金を支払うため現金が減少し、買掛金も減少します。

買掛金は貸借対照表上右側の科目であるため減少の際には左に記載します。現金は左側の科目なので減少の時は右ですね。

(借方)買掛金 200 / (貸方)現金 200

8月製品完成

仕掛品から製品に代わります。

(借方)製品 100 /(貸方)仕掛品 100

この際製造経費が50掛かりました。

これは本来製品の原価に上乗せすべきものですが、期中は実際には在庫に振り変えることはしません。

期中の製造費用は、仮に個々の製品に配布したとしても、販売されれば結局売上原価という同じ費用項目になってしまいます。

よって、ややこしいので期末に期末在庫分にだけ製造費用を配布するという方法をとるわけです。

(借方)売上原価 50 /(貸方)現金 50

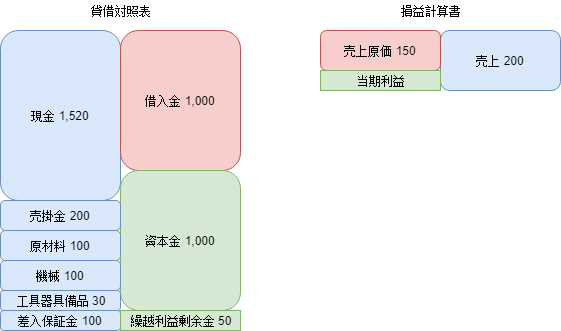

12月:製品販売

製造後なかなか買い手が見つかりませんでしたが、ようやくホームセンターに買ってもらえることになりました。

100万円の在庫に対して販売価格は200万円ですが、売上後4か月払と比較的長い回収条件になっています。

販売は出荷の時点又は先方の受け入れ時点で一般的に成果が実現したととらえられるため収益計上されます。

また、4か月後に現金が受け取る権利が発生するため、これは資産に該当します。

買掛金という言葉が資産を買ったときに出てきましたが、それに対応して売った場合は売掛金と呼ばれます。

(借方)売掛金 200 / (貸方)売上 200

製品は売ったことに顧客に所有権が移転しますので資産から除外されます。

また、製品を作るために係ったお金(ここでは製品という資産の減少額)は、企業活動の成果を得るために失ったものですので、費用に当たります。

(借方)売上原価 100 /(貸方)製品 100

ここまでの取引をまとめましょう。

右下の利益剰余金にも注目しておきましょう。

企業が営業活動(製品の販売)を実施したことで、資産・負債だけを記載すると貸借が合わなくなります。

これは、企業が利益を出して、配当していない部分であるため内部留保になります。

通常は、期末にまとめて損益項目を利益剰余金に振り替えますが、今回は取引ごとに財務諸表を作っているためここで振り返る仕訳を見てみましょう。

(借方)売上 200 / (貸方)売上原価 150

(貸方)繰越利益剰余金 50

期中にやってしまうと損益計算書の項目がすべてゼロになってしまいますので、通常は、期末の損益計算書を作った後に行います。

※今の時代システムが勝手にやってくれます。

2月余剰資金の運用

貸借対照表をよくよく見てみると現金がかなり余っていることがわかりました。

現金のまま寝かせておくのはもったいないので、短期の国債を500万円分購入しました。

国債は、将来利息と元本が返ってくる商品なので、資産に当たります。仕訳は、

(借方)有価証券 500 /(貸方)現金 500

保有目的によって有価証券は会計処理が変わってしまうのですが、一番わかりやすい売買目的有価証券としましょう。

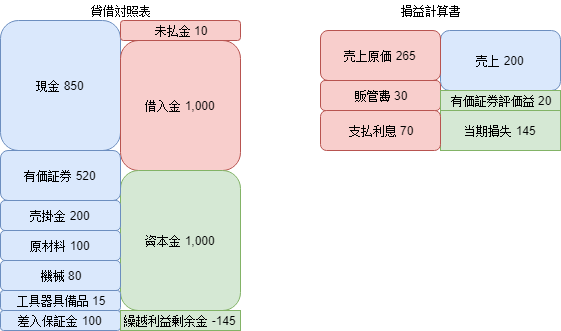

3月:決算整理

期末の請求書処理

請求書をあさっていると販促のために使ったインターネット広告に係る請求書がありました。10万円です。

販売という成果を得るために費やしたものなので費用に当たります。

また、現時点で支払いを行っていないため、将来現金を支払う義務として負債が計上されます。

原材料を買うセクションで勉強しましたが、直接販売するものの材料になるようなケースは、買掛金ですが、今回は間接的な費用なので未払金という科目が使用されます。

(借方)販売費及び一般管理費 10 (貸方)未払金 10

利息の支払い

1000万円に対して7%の金利がかかりますので、70万円の利息を払う必要があります。

この借入れは事業を運転するためにした借入れですので、企業活動の成果を得るために費やした現金になり費用に当たります。

(借方)支払利息 70 (貸方) 現預金 70

減価償却費の計上

さて、期初に買った固定資産を1年間使用しました。

使用して価値が下がったはずです。

毎期固定資産の時価評価をするのは大変ですし、実際に売るわけではなく固定資産を使用することによりキャッシュフローを得ることが目的なので、当初の取得価格から使用して目減りした価値を見積もります。

具体的な方法は次回以降にしますが、ここでは簡単な定額法という方法を使いましょう。

ここでは、機械は5年、工具器具備品は2年使用できるとします。それぞれ

機械 取得価額100万円÷耐用年数(使用できる期間)5年 = 20万円

工具器具備品 取得価額30万円÷耐用年数 2年 = 15万円

これらの金額がおおむね固定資産の価値として下がっているはずです。

よって資産の減少、費用の増加が計上されます。

この固定資産の価値の使用による目減りのことを減価償却費と呼びます。仕訳は、

(借方)売上原価(減価償却費) 35 / (貸方)機械 20

(貸方)工具器具備品 15

建物も借りていましたので支払家賃 100万円を計上します。(製造部分80、管理部分20としましょう。)

(借方)売上原価(支払家賃) 80 / (貸方)現金 100

(借方)販管費(支払家賃) 20

有価証券の時価評価

さて、期末に市場金利の低下により保有している国債の価値が20増加しました。

有価証券は売買目的なので今売却すると20の利益が出ます。

これをタイムリーに財務諸表に反映させるために期末に有価証券の時価評価をします。

余剰運転資金の活用も企業活動の成果ですので、収益に当たります。

(借方)有価証券 20 / (貸方)有価証券評価益 20

では財務諸表を見てみましょう

おわりに

いかがだったでしょうか。

今回は少し退屈だったかもしれません。

会計を深く理解しようと思うと仕訳は切っても切り離せません。

一度読むだけでは、「まあそんなものか」で終わってしまいがちですが今後実例に多く当たることで徐々に深く実感を持った理解に代わっていきます。

次回は、一から読む貸借対照表と題して、貸借対照表を概括していきたいと思います。

記事が気にいっていただいた方は、ツイッターでも情報発信をしておりますのでぜひフォローをお願いします。

公認会計士。毎四半期、数百社くらいの決算資料を趣味で読みながら特徴的な決算について解説しています。「〇〇最終大幅赤字」といった表面的な報道があまり好きではなく、しっかり中身を語りたい。業界別に企業を比較しながら優良企業の強みにせまります。海外業務中心なので米国企業も強め。

コメントを残す