はじめに

今回は伝説のファンドマネージャーであるピーター・リンチの書籍を紹介しつつ、ピーター・リンチの投資術を学んでしまおうという記事になります。

恐らく名前くらいは聞いたことがある方が多いと思いますが、ピーター・リンチは1977年から1990年までの長期にわたりマゼランファンドというファンドを運用し、平均年間リターン29.2%を達成した投資家です。

さすが、投資の荒波を長年渡り歩いただけあって含蓄に富んだ本の構成です。

実例を見てより実感がわく部分もあるので、もしこの記事を読んで面白そうだと思われた方がいればぜひ原本を読んでみられることをお勧めします。

個人投資家の強みを理解する

「投資のプロですら市場平均に勝てない」

長年使い古された言葉で、個人投資家は黙ってインデックスファンドに投資したほうが良いとする投資本も多く存在します。(代表例は、「敗者のゲーム、ウォール街のランダム・ウォーカー等」

一方でピーターは、アマチュアの投資家にも強みがあるとしています。

プロの投資家は、ファンド出資者への説明責任があるためしばしば 有望な株への投資が遅れることがあります。

特に、

- ある程度アナリストが推奨している銘柄でなければ買いづらい

- 投資意思決定に複数の意思決定機関による決裁が必要

という点がプロの投資家の投資を難しくしています。

革新的なサービスは、当初多くの人に理解されないといいますが、複数の人が理解したときでないとプロは投資できないので投資が遅れてしまいます。

また、葬儀サービス等印象が悪いもの、あまりに小型な企業等はアナリストがなかなか推奨しないために投資を行いづらいということもあり得ます。

一方で個人投資家であれば一人で意思決定をできるため、

日常生活の中での気づきからアナリストが見つけるよりも6か月~12か月ほど前に有望株を見つけられる

とピーターは主張します。

古くからある事業やなじみのあるサービスからでも十分に株価が10倍になる株(テンバーガー銘柄)が見つかる

というのがピーターの主張で、

たとえば、ダンキン・ドーナツ、ウォルマート、トイザらス等が例に挙げられています。

トイザらスなんかはもう破綻をしていて、少し古い話にはなってしまいますが、

特別なテクノロジーを使っている会社でなくても十分に伸びる株は見つかるというよい例になっています。

常識の威力

ピーターは、消費者としての感覚も重視します。

具体例に挙げられたのはパンストメーカのレッグスという銘柄。

奥さんは、毎日のように使用するものなので物の良さがわかっており、スーパーで買える気軽さからこの会社が伸びることを確信します。

一方で投資好きの夫が実際に投資したのは、証券会社からおススメされた百貨店でしか商品を売らない従来型のメーカ。

結果がどうなったのかは、もうお分かりでしょう。

財務内容やアナリストレポートからいきなり入るのではなく日常生活の中でいいなと思えるものにこそヒントが隠れているという好例です。

株で成功する資質

ピーターは、本書の中で株式投資で成功する人の特徴を上げていますが、その特性を一般化すると

人と違う行動を自信をもってとれること

があげられます。これを念頭に置くと彼が言っている資質がよくわかります。

ここは、短いのでそのまま引用しましょう。

忍耐強さ、自主性、常識、苦痛についての耐久力、こだわりのない自由な思考力、利害に対して超然としていられる強さ、根気、謙虚さ、柔軟性、独自の調査をする意欲、失敗を認める強さ、パニックを無視する力、完全な情報がないなかで決断する能力

いかがでしょうか。

いろいろあって難しい、、、と思われる方が多いかもしれません。

ただ、この後紹介する方法をしっかり守ることを意識すれば個別の資質がないからといって心配する必要はないと思います。

ルールを守る忍耐強さは重要でしょう。だからこそピーターが忍耐強さを最初に上げたのかもしれません。

ピーターが考える買うべき銘柄の特徴13個

さて、数が多いのですが、ピーターは買うべき銘柄の特徴を13個上げています。

ここでも理解をしやすくするために共通する特徴を考えてみようと思います。

彼が重視しているのは、機関投資家・アナリストよりも早く良い銘柄を見つけること

実に7つもの項目がこの原則に関連しています。

- 面白みのない、またはばかげている社名

- 変わり映えのしない業容

- 感心しない業種

- 機関投資家が保有せず、アナリストがフォローしない会社

- 気の滅入る会社(葬儀屋等)

- 無成長産業

- 悪い噂の出ている会社(廃棄物処理業者等)

これらの性質は、一般受けしないため記事やレポートにしづらい。

これがアナリストレポートへの記載を遅らせ、結果機関投資家の投資も遅れてしまうわけです。

あとから機関投資家が入ってきたときに持っていれば大幅増が期待できます。

またビジネスモデルの特徴については以下の3つを上げています。

- ニッチな産業

- 買い続けなければならない商品

- テクノロジーを使う側であること

ニッチな産業は、価格決定権をある程度持てるため利益率が高くなりやすく、また新規参入が少ないことからキャッシュフローが安定することからも、良い特性として挙げられているのでしょう。

また、髭剃りの替え刃モデルに代表されるような、消費されて何度も買いなおさなければいけないものが、長期的な成長に重要だと考えています。

テクノロジーを使う側という考え方は少し面白いと思いました。現代でいうならば、AIの会社は、テクノロジーを作る側ですが、AIを使えば経費が削減できるような会社(例えば、警備会社)のような会社が良いとされます。

理由は、恐らく

- テクノロジーを作る会社にはそもそも人気が集まりやすく株価がすでに高くなっていること

- 人気が集まれば、参入企業も増え価格競争が起きること

があるでしょう。テクノロジーを利用する側であれば売上面はそれほど変わらずに費用だけ落とせるので利益率が安全に回復するといえるわけですね。

企業の関係者の思惑を利用したものが、上記以外に3点あげられています。

- インサイダーたちが買う株(たとえば、役員等)

- 自社株買戻し

- 分離独立した会社

1と2については過去記事に詳細がありますが、内情に精通している企業や企業の内部の人が買うということは、株価が割安であると考えられるわけですね。

分離独立した会社については少し説明が必要かもしれません。

これは現在でいうならば、ソフトバンクの子会社上場のようなケースです。

大企業は、独立させた部門が失敗すると企業の評判に傷がつくことを恐れます。このことから通常良好な財務内容を元に、独立するに十分な備えを持っています。

また、ひとたび独立するや、新しい経営陣によって、コスト削減や新戦略の導入で収益性の向上を期待することができます。

このことから成功の可能性が通常よりも高いと考えられます。

ピーターが教える避けるべき会社の特徴6つ

逆に避けるべき会社はどのような会社でしょうか。

これは基本的には投資したい会社の特徴の反対になりますが、

- 超人気株

- 名前の良い会社

- 耳打ち株

- 第二の何々

- 下請け会社

- 多悪化企業

の6つをあげています。

1~3は既に皆に知られている可能性が高いため避けるべきでしょう。

4は、すでに協力なライバルがいるということを示唆しますし、5は得意先に価格を決定されてしまうため両者とも高い利益率が見込めません。

6は分離独立会社の反対の概念ですが、

- しばしば高すぎる価格で企業買収を行ってしまうこと

- リソースが分散すること

から多角化をうまく行える企業が少ないとしています。

うまくいかない多角化であるため本書の中では多悪化と呼ばれています。

6つのカテゴリーで理解する投資手法とExit方法

ピーターは、銘柄を6つの種類に分類します。

- 低成長株

- 優良株

- 急成長株

- 市況関連株

- 業績回復株

- 資産株

それぞれ目的が異なるため、どの項目に注目すべきかもおのずと変わってきます。

説明の前提としてピーターのポートフォリオを見ておきましょう。

成長株が3~4割まで、確実性が高い株が1~2割、成長株が1~2割、残りが業績関連株のようです。

低成長株はほとんど組み入れないようですのでそこを踏まえながら個々の銘柄へのアドバイスを見てみましょう。

低成長株

GDP成長率と同じような成長率を持つ会社。

成長は期待できないためもっぱら配当を重視。

注目ポイントは、

- 常に安定して配当が払われているか

- 増配が定期的か

- 配当性向が将来の増配期待に対して十分低いか

が挙げられます。

また、売却のタイミングも配当の前提となるファンダメンタル(安定した利益)の悪化を契機に考えることになります。

優良株

成長率が10%から12%くらいの会社です。

この本が出版された当時のコカ・コーラやP&G等がこれに当たります。

不況に強いのが特徴ですが、その分10倍といったような大当たりはありません。

1~2年で50%も株価が上がるようであればExitを考えるべきでしょう。

このほか、

- 直近2年の製品の良しあしがまちまち

- 同業と比較してPERが高い。(例として業界平均が11~12である業界で対象会社のPERが15倍等)

等の要因があれば売却を考え始める時期です。

急成長株

成長率が20%~25%の会社です。

10~40倍はたまた200倍までを見通した銘柄で代表例は、ホテルのマリオットやアメリカ最大のスーパーであるウォルマート等の初期段階が挙げられました。

急成長株なので財務状態までしっかりみて、資金繰りリスクがないかを検討する必要があります。

また、特定の商品の成長を理由に購入する場合には実際にその商品が売り上げに占めるインパクトが大きいかをチェックすることの重要性が説かれています。

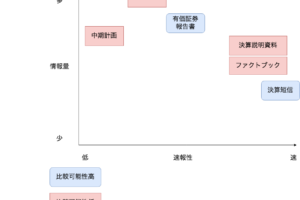

現代であれば、ニュースを見て知った成長製品があればまずは、決算短信・有報のセグメント情報を見ることから始めたいですね。決算説明資料にも書いてあるかもしれません。

成長率は、高ければよいというものではなく、ピーターによると20%~25%がベストとのことでした。

売り時は、

- 多くのアナリストが推奨を始めた

- 急成長の要因が終わった

ことを注視しましょう。

市況関連株

市場の動向に大きく影響を受ける自動車業界やコマツ・キャタピラー等の建機業界が真っ先に上がるでしょう。

クライスラーの破綻の例にあるように優良株と間違えやすいため注意が必要です。

タイミングがすべてであるため業界に精通していることが強みになります。

売却タイミングは、好景気のサイクルが終了したタイミングですが、これはだれも予測ができないことなので業界にいる人が有利になってしまいます。

在庫や需給関係のモニタリングで売却のタイミングを図ることになります。

業績回復株

この区分は会社更生法一歩手前のような会社です。

日本の会社であれば過去に業績不振であったシャープや日立が挙げられるでしょう。

今であれば東芝が検討の価値ありでしょうか。

強みは一般の相場と株価の相関関係が薄いことです。

破綻懸念が出るような会社ですので、

- バランスシートの健全性

- 経費削減の進捗

を確認します。

仮に倒産した際に戻ってくるお金の計算をバランスシートを精査しながらする必要があります。

業績が回復すればもはやこの分類ではなくなるため他の分類に再カテゴライズして売却時点を図ります。

財務状態の悪化には注視する必要があり、当初のストーリー通りに再建が進まなければ手放すことになります。

資産株

これは含み益が多額にある不動産等を所有する会社への投資です。

個別事情が多く一般化することは難しいですが、不動産であれば、地の利を生かして地元の評価がわかるような資産を持つ会社に投資します。

Exitは乗っ取りによりできることがベストですが、対象資産が何らかの形で値下がり・売却等されれば株も売却せざる負えなくなります。

終わりに

いかがだったでしょうか。

今回は、書籍紹介を踏まえながらピーター・リンチの投資術に迫りました。

ここには、書ききれなかった情報や本書の実例を読んでみて初めて腑に落ちる言葉も多く含まれていますので興味を持たれた方はぜひ購入して読まれてみてください。(写真はアマゾンに飛びます。)

また、記事が気に入ってくださった方は、ツイッターでも情報発信を行っておりますのでフォローをよろしくお願いします。

公認会計士。毎四半期、数百社くらいの決算資料を趣味で読みながら特徴的な決算について解説しています。「〇〇最終大幅赤字」といった表面的な報道があまり好きではなく、しっかり中身を語りたい。業界別に企業を比較しながら優良企業の強みにせまります。海外業務中心なので米国企業も強め。

コメントを残す