はじめに

先日富士通が退職給付制度の変更により919億円の利益が発生したとの日経記事がありました。

https://www.nikkei.com/article/DGXLASFL26HOB_W8A720C1000000/

営業利益は、795億円。

この改定がなければ赤字決算という驚きの結果です。

このように時として重要な影響を及ぼす退職給付会計を徹底解説していきたいと思います。

今回の記事のポイント

- 確定拠出年金制度は、貸借対照表に現れず、確定給付年金制度は負債計上される。

- BSの退職給付に関する債務は、退職給付債務から年金資産を引いたもの

- 退職給付債務は、将来払う退職金のうち、今までの勤務に対応する部分を割り引いたもの

- 退職給付制度の改定時には、退職給付債務の増減-制度変更にともなう資産の拠出が利益となる

ぱっと読んでわからないところもあると思いますが、この記事が終わるころには理解できるように説明していきます。

用語についての注意

会計の用語がわかりにくいので事前に説明させていただきます。

退職給付に係る債務:貸借対照表に計上されている債務のこと(退職給付債務-年金資産)

退職給付債務:将来の退職金支払義務を現在価値に割り引いたもの

同じ用語ではないので留意してください。

そもそも退職金制度はどうなっているの?

みなさん、将来自分がもらえる退職金の額をご存じですか?

ものすごく計画的な方であれば、どのパターンでいくらもらえると計算される方もいるかもしれません。

一般的には、「よくわからない・・・」という方が大半ではないでしょうか。

退職金は、大きく分けて二つに分かれます。

- 確定給付年金制度(DB Defined Benefit)

- 確定拠出年金制度(DC Defined Contribution)

※年金という言葉が出てきますが、ここでは通常の退職金の支払いをイメージしてもらえれば大丈夫です。

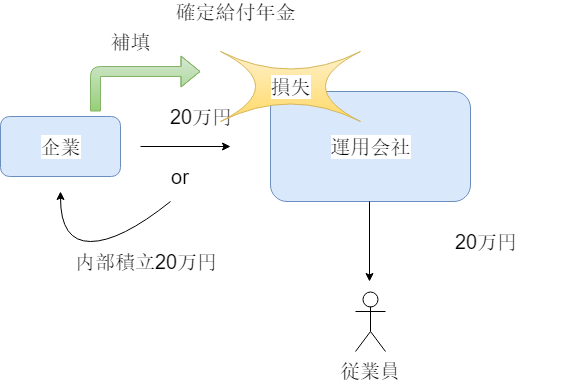

2つの違いは、将来受け取る退職金が資産の運用成績によって変動するかどうかです。

より正確にいうと運用によるリスクを企業が負うのが確定給付制度、従業員が負うのが確定拠出制度です。

例を使って考えましょう。簡便的に時間価値による割引はないものと考えます。

勤続年数が1年伸びるごとに20万円退職金がもらえる制度を想像しましょう。

確定給付制度であれば、30年働いた従業員は20万円×30年 = 600万円の退職金が退職時にもらえます。

企業はこの従業員の退職時のお金の支払いのために運用会社にお金を預けるか内部で留保します。

運用の結果損失が出れば従業員に確定額を払うために損失を補填します。

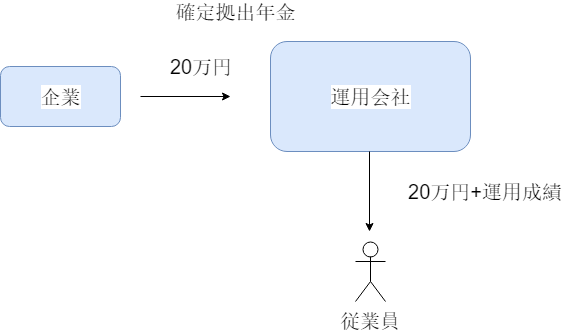

一方で確定拠出制度の場合は、企業が毎年従業員のために20万円を拠出します。

従業員は拠出してもらったお金の運用先を投信などから選びます。

※通常個別銘柄を選ぶのではなく、株式が多め・リスクが高め等の個人の選好を選ぶことになります。

従業員は30年後にもらうお金の原資は、同じ600万円になりますが、

選んだ運用の成果が例えばリターン10%であれば660万円もらえますし、-10%であれば540万円しかもらえません。

確定拠出年金制度の場合企業に負債がない?

先ほどお話したように確定拠出制度の場合企業は運用会社に一定額を払ってしまえば、あとのことは運用会社がやってくれます。

今後企業には一切追加で支払う義務はありません。

よって確定拠出制度の場合には貸借対照表に負債があらわれません。

運用会社に拠出した際にその金額を費用処理する以外に会計処理はありません。

確定給付年金制度

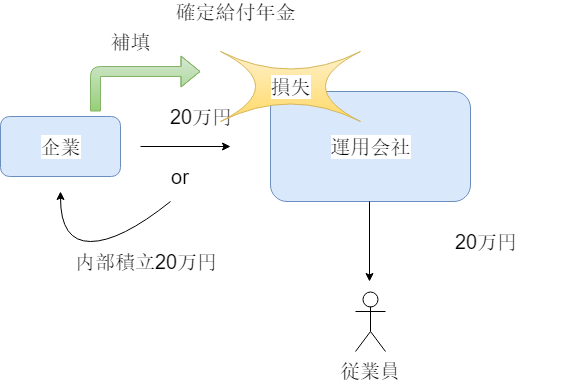

一方で確定給付年金制度は、企業が運用会社に拠出しただけではその支払いが十分かどうかがわかりません。

極端の話、全額損失が出て、拠出額全額を払いなおしということもあるわけです。

よって企業は、将来の退職給付債務から現在退職金のために積み立てたお金(年金資産)を差し引いたものを退職給付に係る債務(退職給付引当金)として負債計上します。

従業員への支払いは2つのパターンがある

さて、ここまで何気なく年金制度と書いてきましたが、実は退職給付会計制度には、

- 退職一時金

- 年金

の2種類があります。

文字からだいたい意味がわかりそうですが、

退職一時金:退職時に一括でもらえるお金

年金:退職後一定期間にわたって分割して支払われるお金

という違いがあります。

一般的な退職金のイメージは前者の退職一時金でしょうか。

年金制度は、企業が国の厚生年金の制度の一部を代行していたり、福利厚生で付加的に設定した年金等があります。

退職一時金も年金も遠い将来に従業員に払われるという点において変わりないのですが、企業が支払いに備える方法が異なります。

年金は、国を代行しているケースや支払いが複雑になることから、

- 法律で一定額の積み立てが必要になる

- 積立には信託会社等の運用会社を使用しなければならない。

という2つの決め事があります。

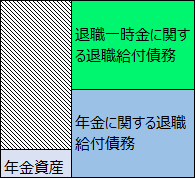

この運用会社に対する積立金のことを年金資産と呼びます。

一方で退職一時金は、あくまで企業内の制度ということで企業はいくら積み立てなければいけないという義務はありません。

※いくら支払わないといけないという義務はあります。

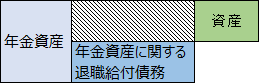

網掛け部分が退職給付に係る債務として負債計上されます。

ここで注意点ですが、年金資産は企業にとっての資産なんですが、退職給付債務にしか使えません。

このことから資産ではなく、退職給付に係る債務のマイナス項目になるという点です。

たとえば年金資産10、退職給付債務100であれば、資産10負債100ではなく、負債90となるわけですね。

唯一貸借対照表の資産に乗るケースは積立超過のときだけです。

’

’

一方で企業が退職一時金支払いのために、独自に積立てたとしても控除項目にはならず、資産項目になります。(有価証券等)

これは企業が自由意志で積み立てているだけなので、もしかしたら将来退職金の支払い以外に使っちゃうかもしれないためです。

※なお退職金の支払いにしか使いませんと取り決めた退職給付信託に当たる場合は年金資産と同様負債から控除されます。

退職給付債務の計算はどうやっている?

さて、先ほどまでで貸借対照表に係る債務(=BSの負債計上額)は、退職給付債務ー年金資産だという話をしました。

では、退職給付債務はどのように計算するのでしょうか。

実は、これ、会計士でもわかりません。

この計算はアクチュアリと呼ばれる退職給付債務計算の専門家が計算しています。

ざっくりと仕組みだけ理解しましょう。

ステップ1.将来支払われる退職金の期待値を出します。

個々の従業員は、

- やめるかもしれない

- 亡くなるかもしれない

- 昇進するかもしれない

- 降格するかもしれない

といろいろ不確実な結果により退職金が変わってしまいます。

アクチュアリは、それぞれの確率を統計値等で予測して平均的な退職金支払額を予想します。

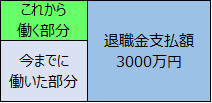

ステップ2.現在までに労働に対応する部分を算定

会計上退職金は、賃金の後払いだと考えられています。

賃金の後払いだとすると将来働く分に対する対価はまだ現在企業は払う義務がないと考えられます。

よってステップ1で計算した将来の退職金支払額のうち今までの働いてもらった部分に対応する部分を算出します。

たとえば、10年勤務した30歳の男性が平均的に50歳でやめて3000万円の退職金をもらうと仮定しましょう。

トータルで30年働くうち現在10年間働いているのでざっくり1000万円が現在までに発生した支払い義務です。

実際の計算は、貢献度合が新人のときより役職が上がったほうが高いから今はまだ1/3の貢献もしていないといった計算になりますが、ざっくりこんなイメージです。

Step 3 割引計算

さて、これらの退職金は将来支払われます。先ほどの従業員の例でいえば彼が50歳になる20年後の支払いです。

20年後のお金の価値と将来のお金の価値は違うはずなので割引くという作業を行います。

割り引いた金額が退職給付債務になります。

割引についてご存知ない方は以下の記事をご参照ください。

金利変動により退職給付債務が変わる

投資家のための説明でわざわざ退職給付債務の計算方法を提示したのは実はこれを伝えたかったためです。

退職給付債務は、割引計算を行っています。

しかも、退職金の支払いは企業によって異なりますが、大体20年後とかかなり先のことです。

これだけ先のことになったら金利が動くだけで債務の金額が大きく変わってしまうんですよね。

たとえば平均して退職金を20年後に支払う会社であれば割引率が1%から2%に代わるだけで、負債が20%も減ってしまいます。

最終的な支払額は一定なのでそれほど気にする必要のない変動なのですが、有利子負債の金額に影響があるのでご注意ください。

※なお退職給付債務は企業価値評価の観点からは、長期的に支払う債務であるため有利子負債と考える理論と営業活動に関連しているため営業債務と考える理論の両方があります。

費用の影響は無視していい。

さてここまで意図的に費用の話を無視してきました。

基本的にほとんどの会社で退職給付債務は負債としての金額は大きいのですが、費用としての純利益に与える金額はそれほど大きくありません。

計算方法は、

退職給付債務のうち当期の労働に対応する部分 + 期初にあった退職債務の利息費用 -年金から生まれた運用収益

で計算されますが、内容が難しい割に投資家への利益があまりないため無視してよいと思います。

ざっくりですが、退職給付債務を平均勤続年数で割った金額が年間の費用額と思えばよいかと思います。

富士通の退職給付制度変更の真意

さて、ここまでくれば冒頭の富士通の退職給付制度の変更の話ができます。

実は富士通だけでなく、最近社歴の長い大手企業はどんどん退職給付制度を変更しています。

なぜか?

従来ほとんどの会社が確定給付制度を採用していました。

かなり昔に作った制度なので資産運用がかなり高率でできるという前提に立って作られた制度のままになっていたんです。

実際の数字はわかりませんが、たとえばバブルの時であれば運用収益が8%でるのが当たり前だったわけです。

一方で現在の低金利時代にはせいぜい運用収益は長期で見て2%~5%くらいしか出ません。

企業にとって過去に作った制度が重荷になっていたんですね。

これも企業が運用のリスクを負っていたからだ、、

ということで多くの会社が一部の制度を確定拠出制度(DC)に移管するというのが最近の流行なんですね。

富士通がとった制度は、運用リスクを従業員と会社で分け合う制度なので確定給付制度と確定拠出制度の中間に位置するリスク分担型制度のようです。

リスク分担型制度の場合、年金資産の財政状況によって拠出額が変動するものの、拠出後の運用リスクは従業員が負うため確定拠出年金と同様の会計処理となります。

つまり債務計上はされず、拠出時に費用処理ですね。

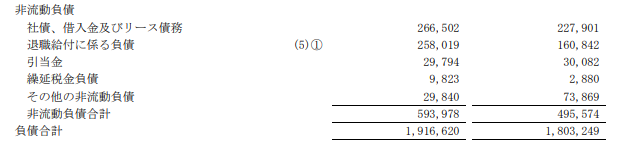

一部の制度が移行しただけなので、貸借対照表に退職給付に係る債務が残りはしますが大幅に減少していることがわかると思います。

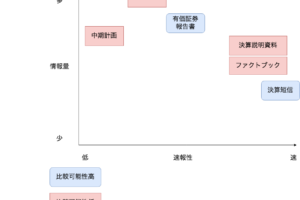

出典:富士通決算短信http://pr.fujitsu.com/jp/ir/finance/

制度移行時の会計処理

では、今回の富士通の制度移行時の会計処理を説明しましょう。

どの制度からどの制度に移行したかでも若干異なってくるのですが、移行時の損益はざっくりいうと

制度変更前後の退職給付債務の変動額ー制度変更によって追加で拠出した金額

で計算されます。

積立によって退職給付債務が減った部分を除いた退職給付債務の減少額であるため単純に従業員の将来貰える退職金の期待値が減少したととらえられます。

なお気になる翌期以降の費用影響額についてですが、

有価証券報告書によると平均勤続年数が20年となっていることから、

917億÷20 = 46億ぐらいの費用が年間で減少することになるのではないかと思います。

厳密な計算ではないので参考までですが。。

財務分析時のポイント

さて一番重要な分析時のポイントですが、一番の問題点は

確定拠出制度か確定給付制度かによって貸借対照表に資産・負債が載るか乗らないかが決まってしまう。

というところにつきます。

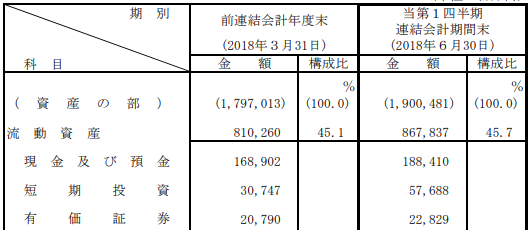

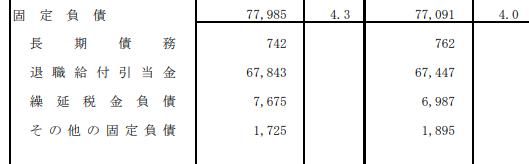

たとえば、村田製作所の財務諸表を見てみましょう。

村田製作所は退職給付引当金(=退職給付に係る債務)はあるものの、

現預金やその他の余剰資金がそれ以上に大きいです。

この会社が、もし、確定拠出制度を100%利用していたら退職給付引当金(=退職給付に係る債務)は、ゼロになり余剰資金が減ることになります。

これでROAが変わってしまいます。(退職給付に係る債務を有利子負債に含める場合はROICも変わります。)

もしかしたら村田製作所は、退職金を払うために一部有価証券を保有しているかもしれないですが会計基準上ネットはできません。

このように余剰資金が多額にある会社は、制度がもし異なればこの負債はなかったものと考えられますので、

退職給付債務に係る債務およびそれと同額の余剰資金がなかったものとして計算したほうが制度間の影響を控除できて正確になります。

業界内でもし、退職給付に係る債務の金額・割合に大きな違いがある場合にはこの制度による影響がないかを疑うようにしましょう。

終わりに

いかがだったでしょうか。

今回は少しハイレベルな内容だったかもしれません。

退職給付会計はそれだけで本1冊では収まらないぐらいの分量ですので今回の記事でも実はかなり省略している部分があります。

投資家にとっては細部に入るのではなくざっくり何が起きればどういう影響があるかを理解することが重要かと思いますので概ねこの記事の内容がわかれば十分かと思います。

Twitterで定期的に情報発信をしていますので、気に入っていただければぜひフォローをお願いします。

また今回難しい部分も多々あったかと思いますので、不明な点があればぜひご質問くださいね。

公認会計士。毎四半期、数百社くらいの決算資料を趣味で読みながら特徴的な決算について解説しています。「〇〇最終大幅赤字」といった表面的な報道があまり好きではなく、しっかり中身を語りたい。業界別に企業を比較しながら優良企業の強みにせまります。海外業務中心なので米国企業も強め。

コメントを残す