はじめに

最近世界一の投資家であるウォーレンバフェットがアップル株を追加で買い増していることがニュースになりました。

iPhoneはすごいけど、今後そんなに成長するの?と会計士の私は懐疑的に考えてしまいます。

今回は、Annual Report等の公表情報を読み解いていきながら、アップルのビジネスモデルを読み解き、今後の成長性について考えてみたいと思います。

今回はバランスシートの分析が中心になります。

なお、当然ですが、記事内の内容は私見であり、解釈が誤っている恐れもございます。投資は自己責任で実施していただきますようお願いします。

バランスシートで読み解くビジネスモデル

まず、アップルはバランスシートが面白いんですね。

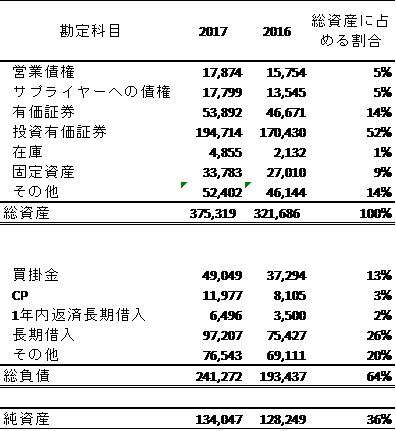

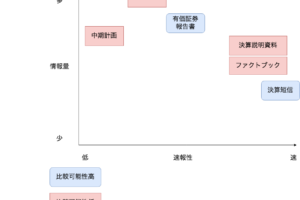

直近の10K(日本でいう有価証券報告書です。アニュアルレポートのことですが、SECの書類記号が10Kであるためこう呼ばれます。)を見ながらバランスシートをサマリーしてみました。

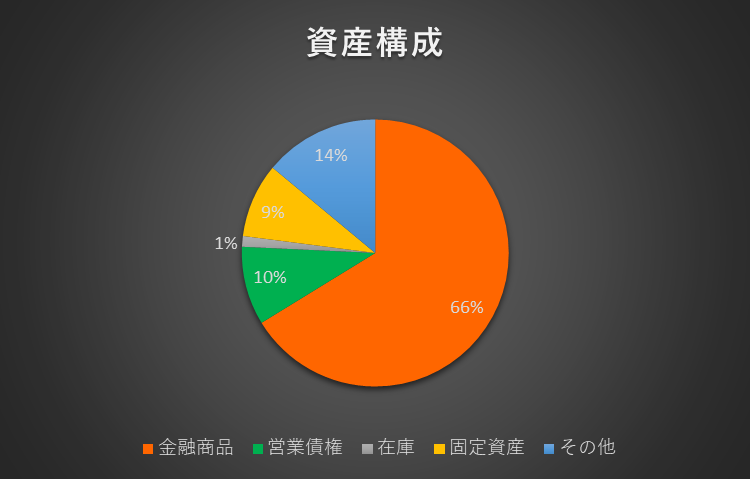

バランスシートは、数字で見ても直感的にわかりにくいので割合で見てみましょう。

アップル保有の金融商品

見ての通りほとんどが金融商品です。

お金を余らせすぎて資金効率が悪いのではないか、と思われるかもしれません。

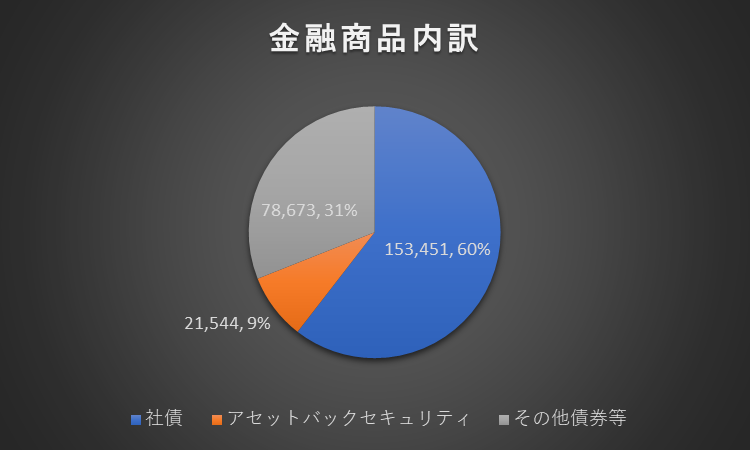

もう少し見てみましょう。Footnote(注記)には、実は金融商品の内容が記載されています。

結果を見ますとほとんどが債券ですね。

どこかの分析でアップルはベンチャー企業の株式を持っているから有価証券が多いという説明がされていたのですが、注記を見る限り大きな金額は、なさそうです。(重要性があれば、原価法で評価している有価証券として注記されます。)

よって完全にお金を余らせていることが読み取れます。

なお、あとで取り扱いますが、最近は株主還元がかなり進んでおり、この有価証券を持ちすぎていることはネガティブな評価とはならないかと思います。

決算説明会では、M&Aや研究開発等を機動的に行うために、ある程度の流動性を保っているとこことです。

有価証券が日本円で26兆円くらいあるので、「何を買うのか。。」という感じですが。

CCC(キャッシュコンバージョンサイクル)

さて、次に営業債権・債務・在庫です。

まず注目したいのが、サプライヤーへの債権です。これは結構面白い科目なんですね。プロダクトを買うサプライヤー(つまりiPhoneを実際に作っている鴻海等のEMS)に対して物を売っているわけです。

これは、アップルが、キーとなるコンポーネントを直接2次サプライヤーから調達して、鴻海に売却していることが考えられます。自動車業界等でもある取引ですが、こうすることで価格の情報を隠せたり、機動的な価格変動を行えたりするわけです。

アップルを頂点とした強力なサプライチェーンが想像できます。

そして、買掛金の大きさにも注目しましょう。

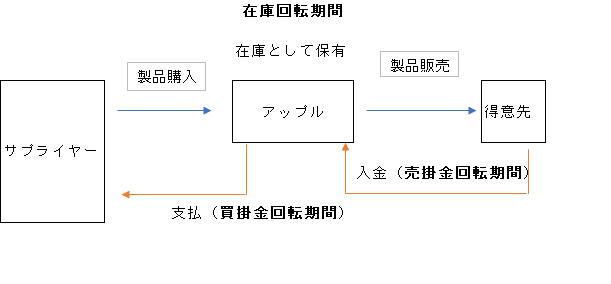

通常の製造会社をイメージすると以下の流れでキャッシュが動きます。

物を買ってお金を払うまでの期間が買掛金回転期間です。(買掛金/売上原価)

買ったものがお金になるまでが、売れるまでの期間である在庫回転期間(在庫/売上原価)+売ってから入金までの期間である売掛金回転期間(売掛金/売上)ですね。

売上が大きく変わったときにどれくらい資金が必要になるかを分析するために、よく支払いから入金までの期間を計算することがあります。

これをキャッシュコンバージョンサイクルとして海外の経営者やアナリストから人気がある指標です。

お金が入金されるまでの時間が在庫回転期間+売掛金回転期間であり、お金が出ていくのは、在庫の保有が始まってから買掛金を支払う期間(=買掛金回転金)ですので、支払から入金までは

在庫回転期間+売掛金回転期間 – 買掛金回転期間となります。

アップルはこれが明らかにマイナスなんですね。

BSを見るとそもそも営業債権+在庫よりも買掛金のほうが大きいためです。

一応計算してみましょう。

アップルの2017年の売上高は、229,234百万ドル(1ドル100円換算でも23兆円ですね。)、売上原価は、141,018百万ドルです。

在庫回転期間 = 在庫4,855÷売上原価141,018 × 365日=12.7日

買掛金回転期間 = 買掛金 49,049÷141,018 × 365日 =127日

売掛金回転期間 = 売掛金35,673÷売上229,234 × 365 = 56.8日

キャッシュコンバージョンサイクル = 12.7日 + 56.8日 – 127日 = -57.5日

入金されてから2か月後にアップルは買った製品のお金を払えばいいわけですね。

日本の典型的な会社であれば売ってから4か月くらいお金をもらうのに時間がかかるので、売れば売るほど一時的に資金不足におちいるなんてことがあるわけです。

アップルであれば、売れば売るほど資金が増えて、追加の投資を探せるという状況なわけですね。

固定資産

アップルといえばiPhoneといっても過言じゃないと思いますが、実はアップルはまったくiPhoneを作っていません。(周知の事実かもしれませんが、、)

基本的には鴻海等のEMSに全て生産をしてもらって、それを仕入れているんですね。

もちろん設計から部品選択までアップルが完全に管理していますので、付加価値はアップルが主に作っているわけですが、多額の設備を保有しなくてもiPhoneが大量に作れる仕組みになっています。

それが固定資産に現れます。固定資産の金額は33,783百万ドル(3,300億円)

十分大きいやん!と思うかもしれないですが、固定資産回転期間で見ると6.7倍です。

ちなみに日本の製造業と比べるとこんな感じですね。

| トヨタ自動車株式会社 | 0.89 |

| ソニー株式会社 | 0.61 |

| 日本電産株式会社 | 1.55 |

なおソースデータはバフェットコードというサイトから取りました。

恐らくバランスシートに乗っている固定資産は、アップル負担の金型及び資金不足のサプライヤーに対しての設備投資、研究開発用資産が入っていることが想定されます。(土地・建物もありますが、メインは機械でした。)

アップルのすごいところは、設備投資をしなくても規模の経済からサプライヤーの工程にある程度口が出せ、生産効率を高める提言ができることでしょう。

アップルに対する売上が5割以上なんて企業はざらにありますから、そういった会社に対してアップルが強く出られるわけですね。

アップルの監査が入れば原価情報を丸裸にされるといったうわさも聞いたりします。審議はわかりませんが。。

このように、バランスシートに設備があまりないにもかかわらず工程に口が出せるというのがアップルの強みの一つですね。

借入金

お金は余っているにもかかわらず、実はアップルは、総資産の30%程度の借入をしています。

恐らくWACC(加重平均資本コスト)を下げるためでしょうか。

こちらもアニュアルレポートの注記から詳細を見ることができます。

借入期間はなんと最大で2047年というものまでありました。金利は、短期だと1.5%、長期だと4.3%まであります。

10年物の米国債の金利が3%だったことを考えると2047年くらいまで借りれる借入で4.3%というのは悪くない金利ではないでしょうか。

前回と同じように株主資本コストを計算してみますと、

株主資本コスト = リスクフリーレート 2.97% × β値1.1 ×マーケットプレミアム 5.8% =9.35%

となるため負債での調達のほうがかなり割安だろうと考えているわけですね。今後は自己株購入を進めることで資金余剰を解消し、負債の金額はある程度保つものと想定されます。

なお、株主資本コストの計算は、以下を参照ください。

総括

バランスシートの分析は以上になります。

バランスシートだけ見てもかなり健全であることがわかります。

次回にPLや株主還元政策の分析に進んでいきます。

ポイントを振り返りましょう。

- 資金余剰(金融商品)がかなりあり、今後の株主還元政策、成長戦略の自由度が高い

- CCCがマイナスで、資金繰りに困ることがない。

- 固定資産の割合は小さいが、他の製造業と同じように工程管理ができる。

- 借入により資金調達コストを下げており、今後ますますの自社株買いが想定される。

CCCと固定資産の割合について、加えていうならば不況にも強いといえるでしょう。

もちろん販売する製品はiPhone等の高級モデルであるため、不況時に売上が大きく下がることは間違いないですが、売り上げが大きく落ちても固定費が小さく損失になりにくいモデルといえます。

このリスクの低さがβ値に実は表れています。

アップル 1.11 Samsung 1.47 Qualcom 1.51 1.29

市場平均(β値1)よりも少し上回る数字ですが、テック企業の中ではかなり低いことがわかりますね。

これにより株主資本コストが下がり、株価が高くなるともいえるかもしれません。

レファレンス

引用文献及び参考文献

β値 Yahoo! Finance(US) 5月13日時点

バフェット・コード

Apple 10K 2017年度

公認会計士。毎四半期、数百社くらいの決算資料を趣味で読みながら特徴的な決算について解説しています。「〇〇最終大幅赤字」といった表面的な報道があまり好きではなく、しっかり中身を語りたい。業界別に企業を比較しながら優良企業の強みにせまります。海外業務中心なので米国企業も強め。

コメントを残す