はじめに

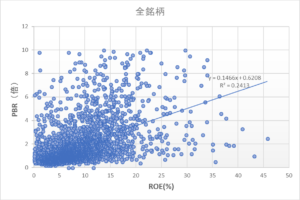

「 伊藤レポート で提言されたROE8%の達成に向けて努力すべきだ。」「 伊藤レポート のROE8%が変化点になっている。」といったようにいたるところで見る伊藤レポート。

聞いたことがあるという方は恐らく多いと思います。

では、内容を知っている方はどれくらいいらっしゃるでしょうか。

「ROE8%以上を目指すことを提言したレポートでしょ?」といった方がほとんどではないでしょうか。

とはいう私も先日まで、そうだと思っていたのですが、、

読んでみると役立つ内容が満載でしたので、今回はこの 伊藤レポート を徹底解説していきたいと思います。

なお、今回は読者層に合わせるため投資家向け、IR担当者向けに絞って記載しています。そのほかバイサイド・セルサイドの証券会社向け等様々な視点で語られていますので深く知りたい方はぜひ原文に当たってみてください。

http://www.meti.go.jp/press/2014/08/20140806002/20140806002.html

なぜ’伊藤レポート’を読むべきなのか。

伊藤レポートがただの伊藤というただのおっさんが作ったレポートであるならば私たち一般の人は全く読む必要はないわけです。このレポートをなぜ全員が読むべきなのか。

これはこのレポートが作られた経緯を見てみれば皆が納得できます。

正式名称は「持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~」と呼ばれる文章で経済産業省が他の国と比べなぜ企業の収益性・競争力が弱いのかという課題からスタートしたプロジェクトです。

議長は、伊藤邦雄さんで当時の一ツ橋大学の教授です。

ボードメンバーがすごい!

なんといっても構成員がすごいのがこのプロジェクトの魅力です。まず、有力機関投資家が参加しており、機関投資家の目線を勉強になります。

代表的な方を紹介しましょう。

さわかみ投信株式会社 : 澤上 篤人氏

JPモルガンアセットマネジメント㈱ CIO : 大堀 龍介氏

ブラックロック・ジャパン株式会社 :江良 明嗣氏

これだけでも読む価値があると思った人もいらっしゃるかもしれません。

コーポレート側も充実しています。

トヨタ自動車 常務役員 : 佐々木卓夫氏

ソニー株式会社 総務部統括部長 : 橋谷義典氏

このほかにもオムロン、資生堂、新日鐵住金、セブン&アイホールディングス等一流企業の役員クラスの人たちが集まっています。

これを学問に明るい大学教授がうまくまとめていくわけですから役に立たないわけがない!

ただ、このレポートは情報が多すぎてわかりくいのも確かです。

そこで、今回は、

- 投資家と企業の対話

- ダブルスタンダードの是正

- 競争力の源泉

の3方面からまとめていきたいと思います。

投資家と企業の対話

伊藤レポートのあらゆるページで出てくるのが投資家と企業がもっと有効な対話をしましょうということです。

なぜ対話が必要なのでしょうか?

これは、資本コストを下げることで企業価値を上げるためです。

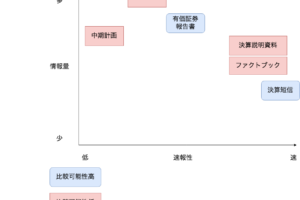

現状(2014年時点ですが、現在も足りないことは明らかです。)では、企業からの開示が足りておらず、情報の非対称性があるぶん、投資家は企業へ継続的に投資していいかが不明になります。

そうなるとリスクが高いと判断して高いリターンを要求することになるわけですね。

特に最適資本戦略、バランスシート戦略、リスク開示という点が気になるポイントです。

最適資本戦略とは、要するに資金調達を負債でするか、資本でするかということです。

企業が資本による調達を増やしたければ、新株発行だけでなく、株主に配当をしない(内部留保をする。)という選択も当然に出てきます。

ですが、そもそも最適な負債と資本の割合がいくつなのか?ということが全く議論されていないということが問題として提起されています。

この記事を読めばわかりますが、投資家からすれば、今よりも利益率が高い投資案件があれば内部留保は大歓迎なわけですが、現在の企業はとりあえず株主対策をしなければということで配当なり、自社株買いに走ってしまうことが多くあります。

そうではなく、最適な資本戦略はこうだから、

1)今は配当するのかしないのか

2)借り入れを増やすのか減らすのか

ということを説明できれば、投資家は安心して株を保有できるというわけですね。

資本コストが下がれば株価が上がるのは割引配当モデルから考えれば明らかでしょう。

バランスシート戦略についても同様ですね。

特に日本の会社は、現預金、有価証券等の余剰が多すぎる状況が続いています。レポートの当時よりは解消されているかと思いますが、参考までにレポートから当時の状況を引用してみましょう。

現金と証券の合計が総資産の30%以上を超える企業が上場企業(金融・保有・証券およびリースを除く)が全体の22%を占めている

これは、日本が歴史的に銀行借り入れ等の間接金融に頼っており、CP(コマーシャルペーパー)、社債の発行が一部の一流上場企業に限られていることからやむを得ない部分もあるようです。

しかしながら、レポートでは、

実質的に倒産リスクがない企業や安定的なキャッシュフローが見込める業種等における現金の多さには疑問が呈される

と提言されている通り、やはり必要以上の流動性を持っている企業が多いことも事実です。

過剰流動性が悪いとは一概には言えませんが、十分な説明がなされているかがポイントになるでしょう。

例えば今後買収や大型設備投資の案があるのであれば、流動性が過剰なのはやむを得ないことでしょうし、ただ心配だからといったようなあいまいな説明であれば資本効率の意識が低い会社と思われてもしょうがないでしょう。

やや話が変わりますが、リスク開示についても共感できる部分があったので紹介したいと思います。

リスク開示は投資家にとって有用な情報である。リスクへの対応について方向性が示されれば、企業の土台や中長期経営に関する対話のきっかけになる。一方、有価証券報告書上のリスク記載は全体として横並びだが、投資家からは企業ごとに独自の記載が望まれる。

ご存知ないかたも多いかもしれませんが、有価証券報告書には、業績が悪化するリスク要因の記載があります。これは本当にどこも似たり寄ったりのあたりさわりのない記載しかないのですね。

だから誰も読まなくなり、まったく情報価値がうまれない。

米国企業であれば、この記載はかなりボリューミーで中には役に立つ情報もちらほら入ってます。(どうでもいいこともいっぱいありますが、、)

この欄に独自の記載があるような会社であれば、投資家に真摯に向き合う企業でしょうから、投資を行いやすいといえるのではないでしょうか。

なお今回は詳しく紹介しませんが、投資家から会社へ意見を述べることも重要だという話もこの対話の中に含まれています。

企業は投資家を一ガバナンスの機能としてとらえましょうという提言ですね。

投資家対応をプラスに生かせるいい視点だと思います。

ダブルスタンダードの是正

これは日本の悪しき風習かもしれません。

IRの説明資料は立派に「ROE〇%を目指す」といった目標が高々と掲げられている一方で事業部の中ではROEという言葉すらなく、売上高、営業利益等の量的な指標に目が行きがちであるということです。

私も様々な企業を監査していて確かに思うことです。

結構事業部ごとにバランスシートを作っていないような会社って多いんですよね。

だから全体でROEを上げようとしているのに、ある事業部では資本をいっぱい使ってひたすら規模の拡大だけ目指しているということが平気で起きてしまうんですね。

全体的な目標を達成するためにも組織内にも同じ目標を使いましょうねという提言です。

企業内の目標管理をされている方にとってはこれは基本的だけどできていない部分ではないでしょうか。

投資家目線でみるならば、企業が細かい事業単位でどのような目標を立てているかに注目しましょう。

セグメントごとには売上と営業利益しか目標が開示されていないとなったら要注意かもしれません。

競争力の源泉

最後に競争力の源泉について取り上げたいと思います。

2014年当時に過去20年間においてデータが継続して得られる上場企業1600社のうち株式のリターンがプラスになった会社200社を取り上げ、その共通点を取り上げて分析しています。

この200社には以下のような特徴がみられたということでした。

- 顧客への価値提供力

- 適切なポジショニングと事業ポートフォリオ構築のための選択と集中

- 継続的なイノベーション

- 環境変化やリスクへの対応

顧客への価値提供力は、特に他社と差別化を図り有効な参入障壁を形成できているかがポイントなようです。

2番目については、自社がいないと成り立たないビジネスになっているかどうか、なっていない場合には適切に変化・撤退を選べるかが重要です。

3番、4番はいうまでもないことでしょう。

この4項目は特に目新しいポイントではないと思いますが、以下の2点の理由から最後に取り上げました。

- 成功した一流上場企業の役員皆が同意している

- 投資意思決定の際にチェックリストとして使用できる。

数多くの偉人たちに認められたリストなので安心してつかえるでしょう。

終わりに

いかがだったでしょうか。

伊藤レポートについて、案外知らないところも多かったのではないでしょうか。

これだけ有名なレポートですし、内容も今回紹介したもの以外に面白い情報もありますので、是非原文を一読してみてはいかがでしょうか。

実は伊藤レポートは続編もありますので、次回機会があれば続編の紹介もしてみたいと思います。

公認会計士。毎四半期、数百社くらいの決算資料を趣味で読みながら特徴的な決算について解説しています。「〇〇最終大幅赤字」といった表面的な報道があまり好きではなく、しっかり中身を語りたい。業界別に企業を比較しながら優良企業の強みにせまります。海外業務中心なので米国企業も強め。

コメントを残す